- Anstatt sich an aktuellen Performance-Kennzahlen zu orientieren und Renditen hinterherzujagen, empfehlen wir Anlegerinnen und Anlegern ein diversifiziertes Exposure auf die globalen Aktienmärkte.

- Dank höherer Zinsen steigen die mittel- bis langfristigen Prognosen für die globalen Obligationenmärkte.

- Barmittel sind in einem Multi-Asset-Portfolio kein Ersatz für Obligationen.

"Die aktuelle Wirtschaftslage hat Obligationen aufgewertet, bieten sie doch bei einem mittel- bis langfristigen Alagehorizont Potenzial für Wachstum und Zinseszinsen."

President und Chief Investment Officer, Vanguard

Nach einer Phase relativer Ruhe ist es in den letzten Jahren zu deutlichen Kursbewegungen an den Märkten gekommen, die herkömmliche Allokationsmodelle wie das 60/40-Portfolio ebenso infrage gestellt haben wie die traditionelle Funktion einzelner Assetklassen. Barmittel warfen in dieser Zeit Rekordrenditen ab, an den Obligationenmärkten fielen die Kurse im Jahr 2022 dagegen ebenso schnell wie an den Aktienmärkten; US-Aktien können sich derweil weiter von anderen Märkten absetzen.

Als die Zentralbanken im Kampf gegen die Inflation die Zinsen erhöhten, änderte sich das Marktumfeld in Rekordzeit. Das Tempo des Umschwungs macht deutlich, warum Anlegerinnen und Anleger nicht der Jagd nach Renditen verfallen sollten – und warum Diversifizierung nichts von ihrer Bedeutung verloren hat.

Aktien

Seit der Finanzkrise der Jahre 2008 und 2009 haben US-Aktien die Entwicklung der globalen Aktienmärkte massgeblich geprägt. Das Niedrigzinsumfeld, steigende Bewertungen und hohe Unternehmensgewinne sind dafür verantwortlich, dass der US-Aktienmarkt in den vergangenen zehn Jahren annähernd doppelt so hohe Renditen abgeworfen hat wie andere Märkte.

Doch auch wenn sich US-Aktien weiterhin gut entwickeln, dürften die Quellen der Mehrrenditen der vergangenen Dekade die Voraussetzung für magerere Renditen in den kommenden zehn Jahren geschaffen haben. Weil US-Aktien teuer sind und das Gewinnwachstum inzwischen zurückgeht, erwarten wir für Anlegerinnen und -Anleger mit Basiswährung Schweizer Franken in den nächsten zehn Jahren eine US-Aktienrendite von lediglich 0,4 bis 2,4% pro Jahr.1 Grundlage unserer Prognose sind die Ergebnisse der Simulation des Vanguard Capital Markets Model (VCMM) vom Dezember. Ausserhalb der USA sind die Bewertungen günstiger, die Volatilität niedriger und die Wachstumschancen vielfältiger, weshalb wir für andere Aktienmärkte im selben Zeitraum Renditen von 3,3 bis 5,3%2 pro Jahr (ohne Währungsabsicherung) erwarten.

Obligationen

Obligationen sind meist weniger volatil als Aktien und sollen ein Portfolio in der Regel stabilisieren. In den letzten zehn Jahren haben die Anleger Obligationen zugunsten von Bargeld und Bargeldäquivalenten gemieden. Obligationen und Cash sind jedoch nicht dasselbe und dienen auch nicht demselben Zweck. Als Mittel zur langfristigen Diversifizierung von Aktienrisiken eignen sich risikoarme Obligationen in der Regel besser, ausserdem werfen sie höhere Renditen ab als Barmittel. Kurzfristig mag es möglich sein, das eine durch das andere zu ersetzen, doch beim Aufbau eines Allwetterportfolios sollten Anlegerinnen und Anleger auf mehr als nur die Rendite achten.

Die aktuelle Wirtschaftslage hat Obligationen aufgewertet, bieten sie doch bei einem mittel- bis langfristigen Alagehorizont Potenzial für Wachstum und Zinseszinsen. An den Obligationenmärkten hat der Übergang in die Hochzinsphase während der vergangenen zwei Jahre zu erheblichen Kurskorrekturen geführt, sodass die Bewertungen heute nahe am Fair Value liegen. Für Euroraum-Obligationen erwarten wir in den kommenden zehn Jahren eine nominale jährliche Rendite von 0,4 bis 1,4%,3 für globale Obligationen mit 0,5 bis 1,5%4 geringfügig mehr (jeweils abgesichert in CHF). Dass wir für beide Assetklassen ähnliche Renditen erwarten, ist jedoch kein Grund, auf Diversifizierung zu verzichten, denn globale Obligationen können die Volatilität eines Portfolios dank niedrigerer Korrelationen trotzdem reduzieren und zu besseren Anlageergebnissen führen.

Cash

Barmittel eignen sich als Instrument zur Steuerung von Liquiditätsrisiken – als strategische Reserve für den täglichen Cash-Bedarf, für Notfälle und für Menschen mit sehr niedriger Risikotoleranz. Als Ersatz für Aktien oder Obligationen sind Barmittel unabhängig von den Marktbedingungen keine gute Wahl, auch nicht in dem aktuellen Hochzinsumfeld, in dem Anleger mit Cash-Anlagen tatsächlich Renditen erzielen konnten.

Auf den ersten Blick mag eine Umverteilung der Portfoliopositionen in Barmittel in der aktuellen Lage sinnvoll erscheinen: Bargeld ist risikolos und wirft dieselbe Rendite ab wie Obligationen – zumindest im Moment. Als Schutz gegen Inflation eignet es sich jedoch nur begrenzt, ausserdem verzichten Anlegerinnen und Anleger mit einer Cash-Allokation auf Risikoprämien. Zudem hängt die Rendite von Barmitteln von der Geldpolitik ab, die sich als unbeständig erweisen könnte. Sinken die Zinsen, sinkt auch die Rendite auf Bargeld; halten Anlegerinnen und Anleger dagegen an ihrer Ziel- Obligationen-Allokation fest, können sie laufende Erträge abschöpfen, die ihnen mit Bargeld entgehen.

Das derzeitige Wirtschafts- und Marktumfeld kann schnell dazu verleiten, die eigene Strategie umzuwerfen und Renditen hinterherzujagen. Doch wir wissen nicht, was die Zukunft bringen wird, weder innerhalb eines Marktes noch global betrachtet. Vielleicht löst künstliche Intelligenz einen Produktivitätsboom aus, vielleicht lässt eine geopolitische Krise die Kurse einbrechen. Eine Aktie, die heute Spitzengewinne abwirft, kann dem Markt schon morgen hinterherlaufen, und die Jagd nach Rendite kann ein Portfolio unnötigen Wertschwankungen und Risiken aussetzen. Wie Untersuchungen von Vanguard bestätigen, können Anlegerinnen und Anleger mit einem diversifizierten, kosteneffizienten Multi-Asset-Portfolio ihre Chancen auf langfristigen Anlageerfolg erhöhen – vorausgesetzt, sie wahren Disziplin und halten Kurs.

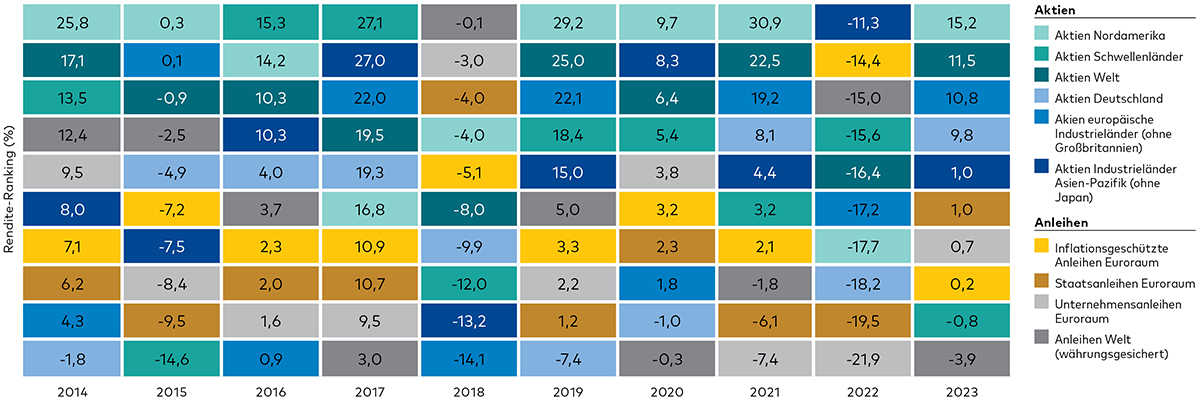

Quelle: Berechnungen von Vanguard; Daten für den Zeitraum vom 1. Januar 2014 bis zum 31. Dezember 2023 unter Verwendung von Daten von Bloomberg, Thomson Reuters Datastream und FactSet. Die Assetklassen werden durch folgende Indizes (in Klammern) dargestellt: Aktien Welt (FTSE All-World Index), Aktien Nordamerika (FTSE World North America Index), Aktien Schwellenländer (FTSE All-World Emerging Index), Aktien asiatische Industrieländer (FTSE All-World Developed Asia Pacific ex-Japan Index), Aktien europäische Industrieländer (FTSE All-World Developed Europe inflation- linked bonds ex-UK Index), Aktien Deutschland (FTSE Germany Value Index, nur Kursrendite), währungsgesicherte Anleihen Welt (Bloomberg Global Aggregate Index (hedged in CHF), Unternehmensanleihen Euroraum (Bloomberg Euro-Aggregate ex-Treasuries Index (EUR hedged)), inflationsgebundene Anleihen Euroraum (Bloomberg Global Inflation-Linked Eurozone (EUR hedged)). Kumulative Renditen in CHF bei Wiederanlage aller Dividenden und Kapitalgewinnausschüttungen (sofern nicht anders angegeben). Bei der Ausgabe und Rücknahme von Fondsanteilen fallen Kosten und Provisionen an, die in den Zahlen nicht berücksichtigt sind. Berechnung der Wertentwicklung des Fonds auf Grundlage der Veränderung im Nettoinventarwert.

1 Renditeprognosen für US-Aktien (ohne Währungsabsicherung) auf Grundlage des MSCI United States of America Swiss Franc Index; Daten per 31. Dezember 2023.

2 Renditeprognosen für globale Aktien (ohne US-Aktien, ohne Währungsabsicherung) auf Grundlage des MSCI AC World ex USA Total Return (EUR) Index; Daten per 31. Dezember 2023.

3 Renditeprognosen für Euroraum-Obligationen (abgesichert in CHF) auf Grundlage des Bloomberg Euro-Aggregate Bond Index (CHF Hedged); Daten per 31. Dezember 2023.

4 Renditeprognosen für globale Obligationen (abgesichert in CHF) auf Grundlage des Bloomberg Global Aggregate Bond Index (CHF Hedged); Daten per 31. Dezember 2023.

WICHTIGER HINWEIS: Die Prognosen sowie andere Informationen, die von dem Vanguard Capital Markets Model generiert werden und die Wahrscheinlichkeit verschiedener Anlageergebnisse zum Gegenstand haben, sind naturgemäß hypothetisch, stellen keine tatsächlichen Anlageergebnisse dar und garantieren keine zukünftigen Erträge. Die Verteilung der Renditeergebnisse des VCMM wird aus 10.000 Simulationen für jede modellierte Assetklasse abgeleitet. Simulationen per 30. September 2022. Die Ergebnisse des Modells können mit jeder Nutzung sowie im Laufe der Zeit variieren. Die Prognosen des VCMM basieren auf statistischen Analysen und historischen Daten. Zukünftige Renditen können von den im VCMM erfassten historischen Mustern abweichen. Noch wichtiger ist jedoch, dass das VCMM extrem negative Szenarios unterschätzen kann, die in den historischen Zeiträumen, auf denen die Modellschätzungen beruhen, nicht vorkamen.

Das Vanguard Capital Markets Model® ist ein proprietäres Finanzsimulationstool, das von der Investment Strategy Group von Vanguard entwickelt und gepflegt wird. Das Modell prognostiziert die Verteilung zukünftiger Renditen für zahlreiche Assetklassen. Zu diesen Assetklassen gehören die US-amerikanischen und internationalen Aktienmärkte, US-Treasuries und Unternehmensanleihen mit verschiedenen Laufzeiten, internationale Anleihemärkte, US-Geldmärkte, Rohstoffe sowie bestimmte alternative Anlagestrategien. Die theoretische und empirische Grundlage des Vanguard Capital Markets Model ist die Beziehung zwischen Rendite und Risiko: Die Renditen zahlreicher Assetklassen sind der von Anlegern im Gegenzug für bestimmte Arten von systematischem Risiko (Beta) verlangte Ausgleich. Den Kern des Modells bilden Schätzungen der dynamischen statistischen Beziehung zwischen Risikofaktoren und Vermögensrenditen, die durch statistische Analysen auf der Grundlage verfügbarer monatlicher Finanz- und Wirtschaftsdaten gewonnen werden. Mithilfe eines Systems von Gleichungsschätzungen führt das Modell eine Monte Carlo-Simulation durch, um die geschätzten Zusammenhänge zwischen Risikofaktoren und Assetklassen sowie Ungewissheit und Zufälle langfristig zu prognostizieren. Das Modell generiert eine große Anzahl simulierter Ergebnisse für jede Assetklasse über verschiedene Zeiträume. Die Prognosen werden durch Berechnung der Zentraltendenzen in diesen Simulationen gewonnen. Die Ergebnisse des Modells variieren mit jeder Nutzung sowie im Laufe der Zeit.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Jegliche Prognosen sollten als hypothetischer Natur betrachtet werden und spiegeln keine zukünftigen Ergebnisse wider bzw. garantieren diese nicht.

Manche Fonds investieren in Schwellenländern, die im Vergleich zu entwickelteren Märkten volatiler sein können. Infolgedessen kann der Wert Ihrer Anlagen steigen oder fallen.

Fonds, die in festverzinsliche Wertpapiere investieren, bergen das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Außerdem kann das Ertragsniveau schwanken. Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von festverzinslichen Wertpapieren. Unternehmensanleihen können höhere Erträge abwerfen, bergen aber auch ein höheres Kreditrisiko. Dadurch steigt das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Das Ertragsniveau kann schwanken und Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von Anleihen.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.