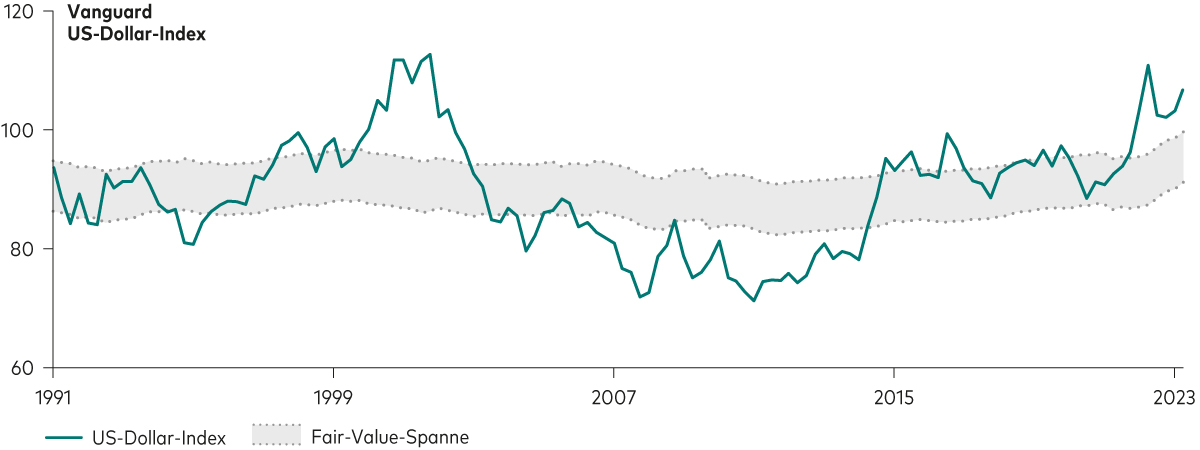

- Auf Grundlage eines von Vanguard entwickelten Modells gehen wir davon aus, dass der US-Dollar gegenüber einem Korb von fünf führenden Währungen aktuell um etwa 12% überbewertet ist.

- Die Wahrscheinlichkeit einer Dollarabwertung in den kommenden zehn Jahren schätzen wir auf etwa 75%, wobei ein moderater Rückgang von 1,1% pro Jahr aus unserer Sicht am wahrscheinlichsten ist.1

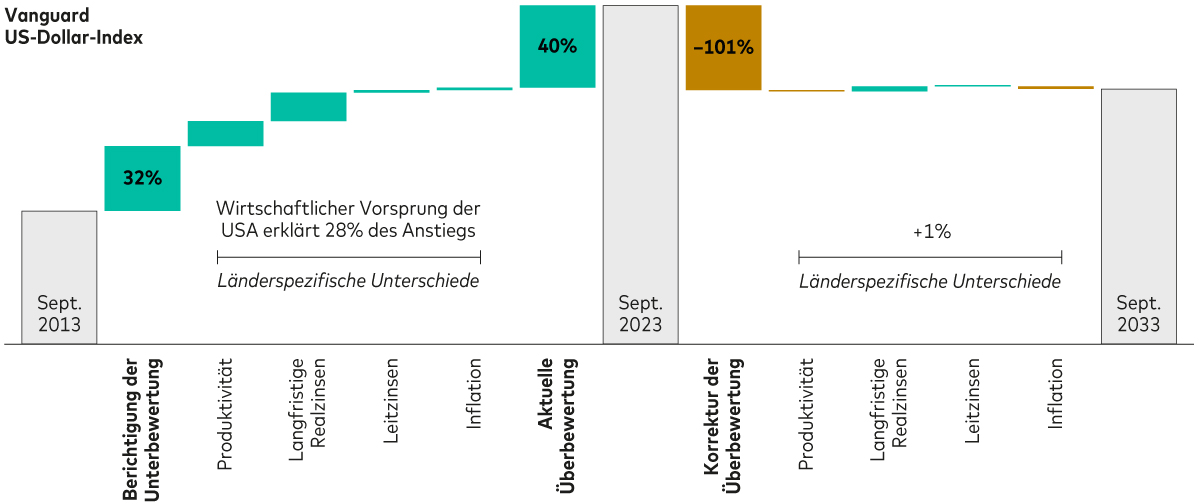

- Als Einflussfaktoren für den US-Dollar haben wir vier länderspezifische Variablen identifiziert: Produktivitätsunterschiede, langfristige Realzinsen, Leitzinsen und Inflation.

Wenn wir Recht behalten, könnten Wechselkursveränderungen die Renditen aus Dividenden, Unternehmensgewinnen und Bewertungsänderungen von Nicht-US-Aktien gegenüber US-Aktien um 1,1 Prozentpunkte pro Jahr anheben – ein diversifiziertes und nicht gegen Währungsrisiken abgesichertes Portfolio vorausgesetzt.

Unsere Erwartung einer Dollar-Abwertung ist einer der Gründe, warum wir glauben, dass Anlegerinnen und Anleger in den zehn Jahren bis zum 30. September 2033 mit internationalen Aktien höhere Renditen erzielen werden als mit US-Aktien.2

Dollar-Abwertung durch bedingte Mittelwertumkehr wahrscheinlich

Die außergewöhnliche Aufwertung der US-Währung ist zum Teil durch die attraktiven Bewertungen und die günstigeren wirtschaftlichen Rahmenbedingungen in den USA im letzten Jahrzehnt gerechtfertigt, jedoch aus unserer Sicht zu weit gegangen. Daher erwarten wir in den kommenden zehn Jahren eine Korrektur und Rückkehr zu der von uns geschätzten Fair-Value-Spanne.

Für Wechselkurse sind weiterhin die wirtschaftlichen Fundamentaldaten maßgeblich

Hinweise: Unser US-Dollar-Index und unsere Fair-Value-Schätzungen sind unternehmenseigene Messgrößen, die den US-Dollar mit einem nach Aktienmarktkapitalisierung gewichteten Währungskorb bestehend aus Euro, japanischem Yen, britischem Pfund, kanadischem Dollar und australischem Dollar vergleichen. Die Gewichtungen der Nicht-US-Dollar-Währungen im Index entsprechen der relativen Gewichtung der Regionen und Länder im MSCI World Index, die Waren, Dienstleistungen und Wertpapiere in der Regel in diesen Währungen handeln. Die Fair-Value-Schätzungen beruhen auf dem Anteil der Wechselkursbewegungen, der sich durch Unterschiede in der relativen Wirtschaftskraft, gemessen an Produktivität (kaufkraftbereinigtes BIP pro Kopf), Zinsen und Inflation, erklären lässt.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten von LSEG (zuvor Refinitiv) und des Internationalen Währungsfonds; Stand: 30. September 2023.

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Sowohl rationale als auch irrationale Faktoren können dazu führen, dass eine Währung für kurze oder auch längere Zeiträume von ihrem Fair Value abweicht. Dennoch sind die fundamentalen wirtschaftlichen Rahmenbedingungen langfristig eine gute Grundlage zur Erklärung von Wechselkursen. Da sich daran auch in Zukunft nichts ändern dürfte, erwarten wir – auf Grundlage unserer 10-Jahres-Prognosen für diese Fundamentaldaten – eine Abwertung des US-Dollar und eine Rückkehr zum Fair Value.

Welche Fundamentaldaten für den Dollarkurs maßgeblich sind

Wir haben vier länderspezifische Variablen ermittelt, die den Dollarkurs maßgeblich beeinflussen (siehe nebenstehendes Balkendiagramm). Die ersten beiden sind langfristig besonders wichtig:

1. Produktivitätsunterschiede: Die Produktivität, also der Pro-Kopf-Wert der produzierten Güter und Dienstleistungen einer Volkswirtschaft, ist in den USA deutlich schneller gestiegen als in konkurrierenden Ländern und hat so maßgeblich zur Aufwertung des Greenback während der letzten zehn Jahre beigetragen. Sowohl die höheren öffentlichen und privaten Investitionen als auch technologische Innovationen sprechen dafür, dass die USA ihren Produktivitätsvorsprung gegenüber anderen Ländern behalten werden; dass die relativen Produktivitätsgewinne der USA im selben Tempo steigen wie in den vergangenen zehn Jahren, halten wir dagegen für weniger wahrscheinlich, was den Aufwertungsdruck des US-Dollar reduzieren sollte.3

2. Langfristige reale (inflationsbereinigte) Zinsunterschiede: Höhere 10-Jahres-Zinsen implizieren höhere erwartete Renditen und ziehen Kapital von Anlegerinnen und Anlegern an, die nach Rendite suchen. In den letzten zehn Jahren sind die Realzinsen in den USA insgesamt schneller gestiegen als in anderen Ländern – und haben der US-Währung damit zusätzlich Auftrieb verliehen. Dieser Trend dürfte sich fortsetzen, wenn auch langsamer.

Taktgeber des US-Dollar:

Abwertung wahrscheinlich – trotz und nicht wegen der relativen Stärke der US-Wirtschaft

Hinweise: Ein von Vanguard entwickelter Index zeigt eine Unterbewertung des US-Dollar im Jahr 2013 an. Etwa 28% der durchschnittlichen jährlichen Dollar-Aufwertung um 3,1% in den zehn Jahren bis zum 30. September 2023 ist aus unserer Sicht darauf zurückzuführen, dass Produktivität und Zinsen in den USA schneller gestiegen sind als in den meisten anderen Ländern. Die bedingte Mittelwertumkehr – die Tendenz der Märkte, fundamentale Unter- und Überbewertungen irgendwann zu korrigieren – erklärt weitere 32% des Anstiegs. Es bleiben 40%, die sich nicht durch Fundamentaldaten erklären lassen, weshalb der US-Dollar im Ergebnis überbewertet ist. Die bedingte Mittelwertumkehr spricht nach unserer Einschätzung dafür, dass der US-Dollar in den kommenden zehn Jahren zu seinem Fair Value zurückkehren wird. Die historische Index-Attribution und die Aufschlüsselung unserer Median-Dollarprognose in die hier abgebildeten Einflussfaktoren beruhen auf einem Fehlerkorrekturmodell.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten von Refinitiv und des Internationalen Währungsfonds; Stand: 30. September 2023.

3. Unterschiedliche Leitzinsen: Die Entwicklung der kurzfristigen (zweijährigen) Anleiherenditen bildet die Markterwartungen an die Leitzinsentwicklung ab. Wir gehen davon aus, dass länderspezifische Unterschiede zwischen kurzfristigen Zinssätzen den Dollar auch in Zukunft nur in sehr geringem Maße positiv beeinflussen werden, zumal sich globale Inflation und Leitzinsen – wie von uns erwartet – angleichen.

4. Unterschiedliche Inflationsraten: Die Theorie besagt, dass höhere Inflation zu einer Abwertung der Landeswährung führen sollte. Wenn die Zentralbanken jedoch glaubwürdige Inflationsziele ausgegeben haben, kann ein Inflationsanstieg unter ansonsten gleichen Bedingungen die Landeswährung sogar stärken, wie Analysen belegen. Warum? Weil mit den Güter- und Dienstleistungspreisen auch die Zinsprognosen steigen. Haben Inflationsunterschiede zwischen den USA und anderen Ländern in den letzten zehn Jahren noch zu einer moderaten Aufwertung des US-Dollar geführt, erwarten wir in Zukunft das Gegenteil.

Selbst wenn die USA unsere Erwartungen übertreffen und die US-Produktivität in den kommenden zehn Jahren deutlich schneller wachsen oder die langfristigen Realzinsen deutlich über dem Niveau anderer Länder liegen sollten, erwarten wir dadurch bestenfalls eine Abschwächung der absehbaren Dollar-Abwertung und keinen vollständigen Ausgleich. Eine Überbewertung lässt jedoch nicht automatisch auf eine unmittelbar bevorstehende Abwertung schließen, insbesondere wenn die Weltwirtschaft gerade auf eine Rezession zusteuert.

Wir sind relativ sicher, dass sich die US-Währung langfristig auf einem Niveau einpendeln wird, das den Fundamentaldaten der US-Wirtschaft entspricht. Welcher Faktor letztlich zu einer Abwertung des Greenback führen wird, ist dagegen schwer vorherzusagen. Wechselkursvolatilität könnte zu einer abrupten Korrektur oder weiteren Abweichungen vom Fair Value führen. Daher raten wir Anlegerinnen und Anlegern auch nicht zu Timing-Strategien für die Devisenmärkte. Vielmehr sollten sie unsere Prognose als Argument gegen anhaltende US-Mehrrenditen und für einen moderaten langfristigen Impuls für global diversifizierte Portfolios betrachten.

1 Unsere Prognose einer Abwertung von 1,1% pro Jahr entspricht dem Median der Verteilung von 10.000 Simulationen des Vanguard Capital Markets Model (VCMM) der annualisierten 10-Jahres-Veränderungen des US-Dollar gegenüber einem nach der Aktienmarktkapitalisierung gewichteten Korb aus Euro, japanischem Yen, britischem Pfund, kanadischem Dollar und australischem Dollar. Eine lineare Abwertung des US-Währung halten wir für sehr unwahrscheinlich.

2 Wir empfehlen, Währungsrisiken in internationalen Aktienallokationen nicht abzusichern, da dies die Korrelation zwischen nationalen und internationalen Aktienrenditen reduziert und das Portfolio gegen inländisches Inflationsrisiko absichert. Alternativ empfehlen wir eine Absicherung von Währungsrisiken in internationalen Anleiheallokationen, da die Volatilität der Anleiheallokation sonst aktienähnliches Niveau erreichen kann und die Funktion von Anleihen als „Stoßdämpfer“ beeinträchtigt.

3 Um den Einfluss länderspezifischer Produktivitätsunterschiede auf Wechselkurse zu verstehen, ist es hilfreich, sich eine Welt mit nur zwei Wirtschaftsräumen und nur einem Produkt vorzustellen: Wenn die Herstellung dieses Produkts in den USA 1,50$ kostet und in dem anderen Land den Gegenwert von 2$, muss der Wechselkurs theoretisch 1,50$/2$ oder 0,75$ pro Fremdwährungseinheit betragen. Steigt nun die US-Produktivität, können die USA ihr Produkt zu einem niedrigeren Preis verkaufen, z. B. zu 1,10$. Bleibt die Produktivität in dem anderen Land gleich, würde der Wechselkurs auf 1,10$/$2 oder 0,55 $ pro Fremdwährungseinheit fallen, der Dollar würde also aufwerten.

WICHTIGER HINWEIS: Die Prognosen sowie andere Informationen, die von dem Vanguard Capital Markets Model generiert werden und die Wahrscheinlichkeit verschiedener Anlageergebnisse zum Gegenstand haben, sind naturgemäß hypothetisch, stellen keine tatsächlichen Anlageergebnisse dar und garantieren keine zukünftigen Erträge. Die Verteilung der Renditeergebnisse des VCMM wird aus 10.000 Simulationen für jede modellierte Assetklasse abgeleitet. Simulationen per 30. September 2022. Die Ergebnisse des Modells können mit jeder Nutzung sowie im Laufe der Zeit variieren. Die Prognosen des VCMM basieren auf statistischen Analysen und historischen Daten. Zukünftige Renditen können von den im VCMM erfassten historischen Mustern abweichen. Noch wichtiger ist jedoch, dass das VCMM extrem negative Szenarios unterschätzen kann, die in den historischen Zeiträumen, auf denen die Modellschätzungen beruhen, nicht vorkamen.

Das Vanguard Capital Markets Model® ist ein proprietäres Finanzsimulationstool, das von der Investment Strategy Group von Vanguard entwickelt und gepflegt wird. Das Modell prognostiziert die Verteilung zukünftiger Renditen für zahlreiche Assetklassen. Zu diesen Assetklassen gehören die US-amerikanischen und internationalen Aktienmärkte, US-Treasuries und Unternehmensanleihen mit verschiedenen Laufzeiten, internationale Anleihemärkte, US-Geldmärkte, Rohstoffe sowie bestimmte alternative Anlagestrategien. Die theoretische und empirische Grundlage des Vanguard Capital Markets Model ist die Beziehung zwischen Rendite und Risiko: Die Renditen zahlreicher Assetklassen sind der von Anlegern im Gegenzug für bestimmte Arten von systematischem Risiko (Beta) verlangte Ausgleich. Den Kern des Modells bilden Schätzungen der dynamischen statistischen Beziehung zwischen Risikofaktoren und Vermögensrenditen, die durch statistische Analysen auf der Grundlage verfügbarer monatlicher Finanz- und Wirtschaftsdaten gewonnen werden. Mithilfe eines Systems von Gleichungsschätzungen führt das Modell eine Monte Carlo-Simulation durch, um die geschätzten Zusammenhänge zwischen Risikofaktoren und Assetklassen sowie Ungewissheit und Zufälle langfristig zu prognostizieren. Das Modell generiert eine große Anzahl simulierter Ergebnisse für jede Assetklasse über verschiedene Zeiträume. Die Prognosen werden durch Berechnung der Zentraltendenzen in diesen Simulationen gewonnen. Die Ergebnisse des Modells variieren mit jeder Nutzung sowie im Laufe der Zeit.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Jegliche Prognosen sollten als hypothetischer Natur betrachtet werden und spiegeln keine zukünftigen Ergebnisse wider bzw. garantieren diese nicht.

Der Wertentwicklung liegen Berechnungen in US-Dollar zugrunde, weshalb die Rendite infolge von Währungsschwankungen steigen oder fallen kann.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Die in diesem Dokument aufgeführten Fonds oder Wertpapiere werden von nicht MSCI unterstützt, gefördert oder beworben und MSCI ist im Zusammenhang mit diesen Fonds oder Wertpapieren nicht haftbar. Der Fondsprospekt oder das Statement of Additional Information enthalten eine detailliertere Beschreibung der eingeschränkten Beziehung von MSCI mit Vanguard und den betroffenen Fonds.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.