- Der positive Trend der vergangenen Monate setzte sich auch im März fort, insgesamt investierten Anlegerinnen und Anleger 26,6 Milliarden US-Dollar in europäische ETFs.

- Mit einem Nettoneuvermögen von 25,1 Milliarden US-Dollar standen Aktien-ETFs an erster Stelle, Anleihe-ETFs kamen auf ein Plus von 1,4 Milliarden US-Dollar.

- Vanguard UCTIS ETFs beendeten den Monat überwiegend mit Zuflüssen und wiesen ein Nettoneuvermögen von insgesamt 2,9 Milliarden US-Dollar aus.

Monatsbericht: Aktienstrategien weiterhin gefragt, US-Aktien-ETFs unter Druck

Europäische ETFs beenden den Monat März mit einem Nettoneuvermögen in Höhe von 26,6 Mrd. USD und konnten damit im ersten Quartal insgesamt 91,8 Mrd. USD einsammeln. Mit Nettozuflüssen in Höhe von 25,1 bzw. 75,4 Mrd. USD standen Aktien-ETFs sowohl im März als auch im gesamten ersten Quartal an der Spitze. Anleihe-ETFs kamen auf ein Plus von 1,4 Mrd. (März) bzw. 15,1 Mrd. USD (1. Quartal), wobei Strategien für extrem kurze Laufzeiten erneut besonders gefragt waren.

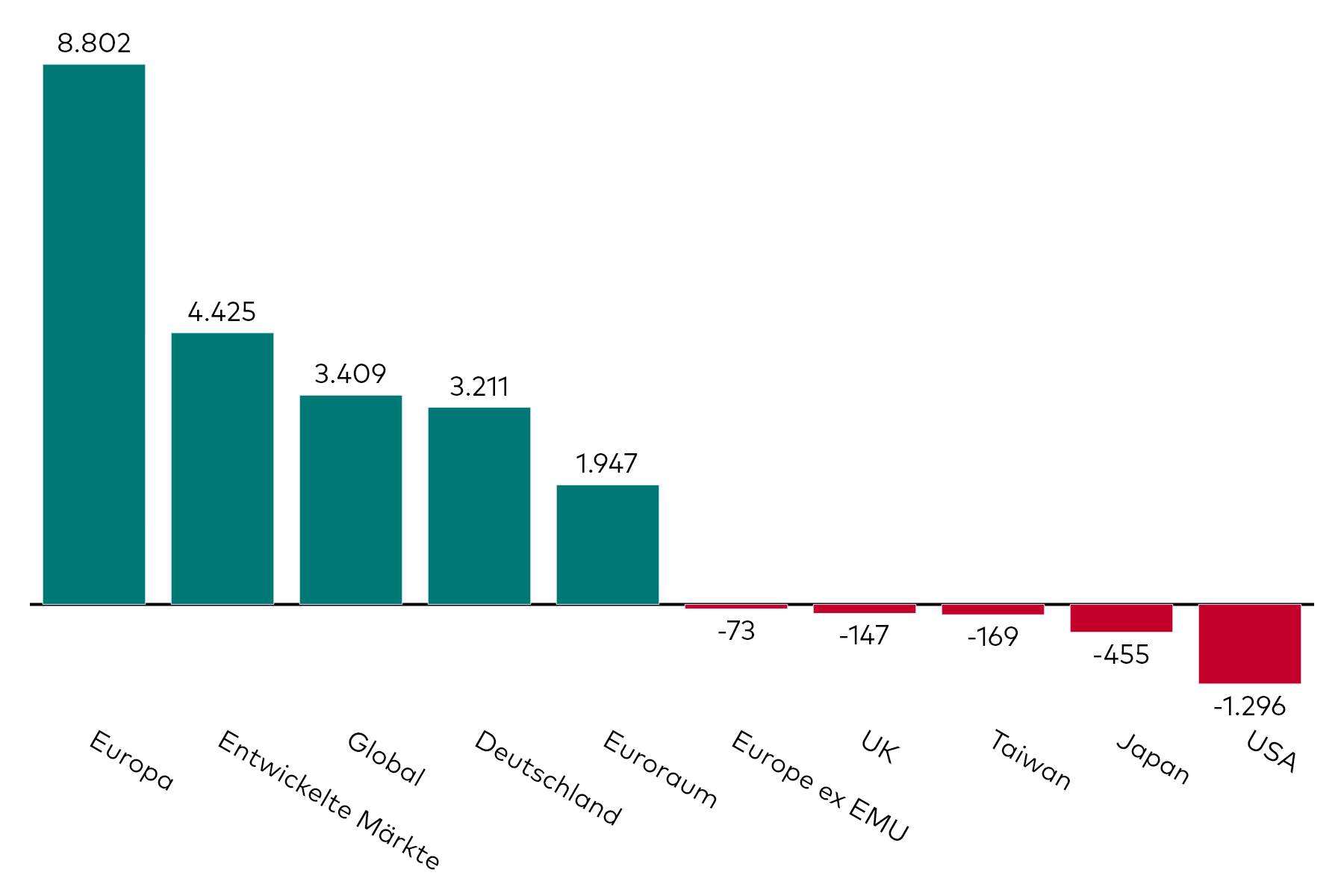

Im Aktiensegment beschleunigte sich die Rotation des Vormonats: US-Aktien-ETFs, die noch im Januar auf ein Nettoneuvermögen in Höhe von 10,5 Mrd. USD gekommen waren, standen deutlich unter Druck und wiesen im zweiten Monat in Folge Nettoabflüsse in Höhe von 1,3 Mrd. USD aus (Februar: -519 Mio. USD). Europäische Aktien-ETFs konnten dagegen ihre Ergebnisse von Januar (+1,5 Mrd. USD) und Februar (+4,1 Mrd. USD) deutlich steigern und insgesamt 8,8 Mrd. USD einsammeln. Ebenfalls gefragt waren ETFs auf Aktien aus Industrieländern sowie auf globale Aktien.

Der Monat März war insgesamt von hoher politischer Unsicherheit gezeichnet, wobei es in Sachen Handelspolitik wichtige Entwicklungen in den USA gab.

Rohstoff- und Multi-Asset-ETFs beendeten den Monat im Plus, Alternative ETFs wiesen dagegen Abflüsse aus.

Übersicht

Aktien-ETFs mit den höchsten Mittelzuflüssen im ersten Quartal

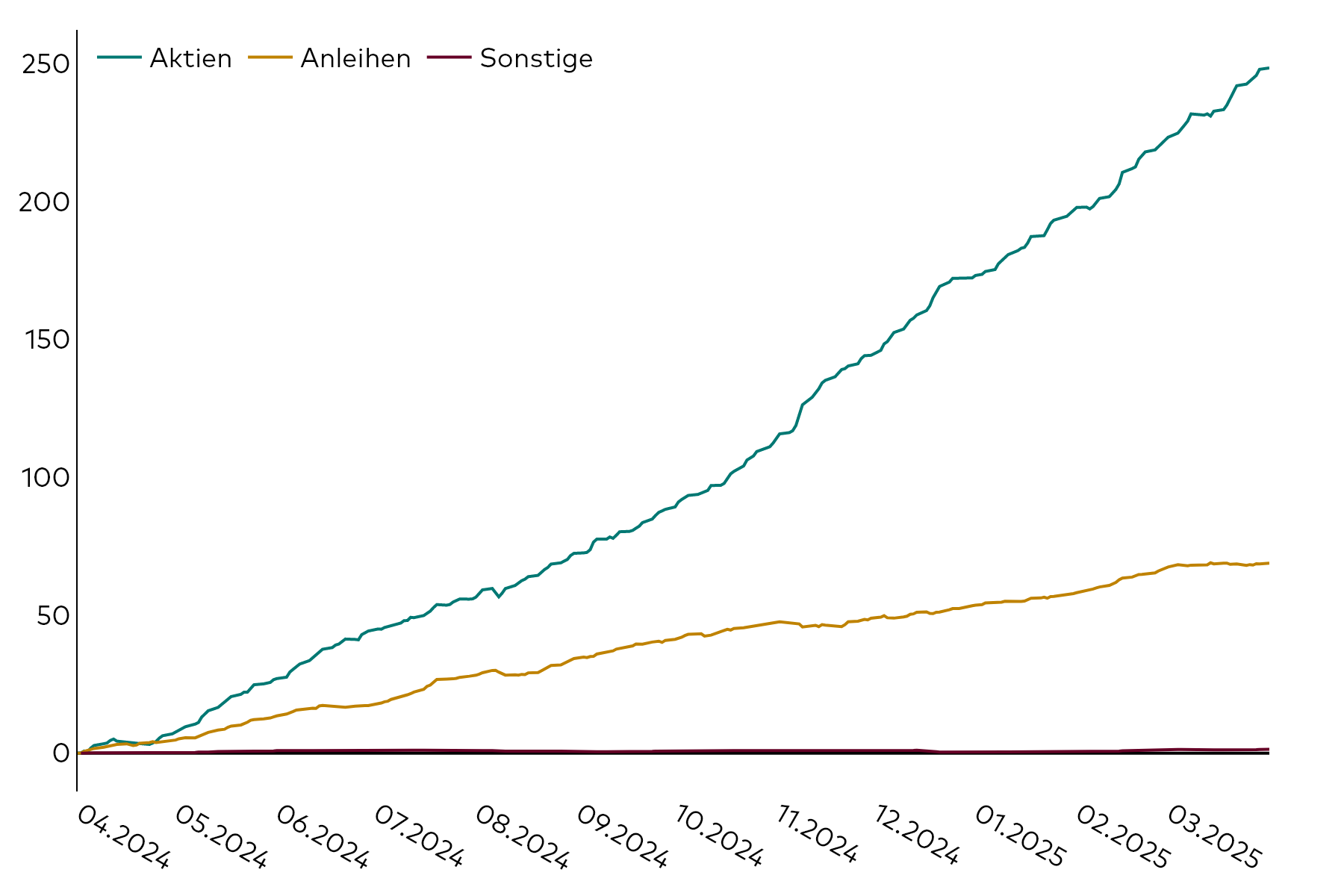

Kumulative ETF-Kapitalflüsse der letzten 12 Monate nach Assetklasse (Mrd. USD)

Quelle: ETFbook; Stand: 31. März 2025.

Aktien-ETFs

Core Equity ETFs an die Spitze

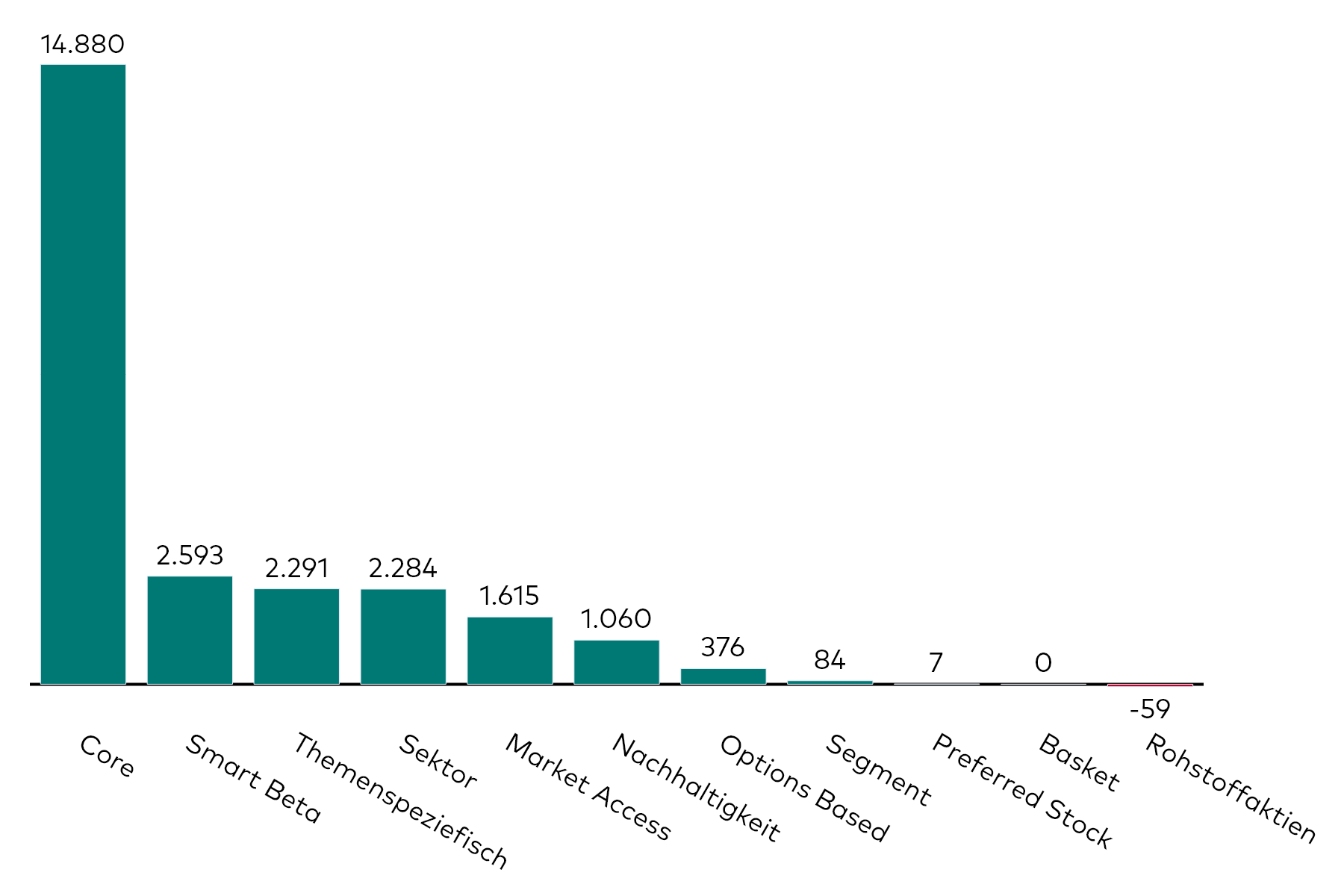

Kapitalflüsse nach Segment: Laufender Monat (Mio. USD)

Quelle: ETFbook; Stand: 31. März 2025. Zur „Segment“-Kategorie gehören Aktien-ETFs auf bestimmte Marktkapitalisierungssegmente wie Small Cap, Mid Cap und Large Cap. „Market Access“-ETFs investieren in schwer zugängliche Märkte wie Schwellenländer. Die „Basket“-Kategorie umfasst Strategien, die mehrere Aktien als Basiswerte kombinieren, z. B. FAANG-Aktien.

Mit einem Nettoneuvermögen in Höhe von 14,9 Mrd. USD standen Core Equity ETFs erneut an der Spitze. Smart-Beta-ETFs folgten mit einem Plus von 2,6 Mrd. USD mit deutlichem Abstand auf Platz 2, auf den Plätzen 3 und 4 standen Themen- und Sektor-ETFs mit Nettozuflüssen in Höhe von jeweils 2,3 Mrd. USD. Wie schon im Vormonat kam es auch im März nicht zu größeren Mittelabflüssen.

Strategien für den europäischen Markt besonders gefragt, US-Aktien-ETFs unter Druck

Nettoneuvermögen von Aktien-ETFs nach Region: Laufender Monat (Mio. USD)

Quelle: ETFbook; Stand: 31. März 2025. Die Kategorie „Welt“ enthält keine Schwellenländer.

ETFs auf Aktien aus Industrieländern wiesen im Februar Nettozuflüsse in Höhe von 6,2 Mrd. USD aus, Strategien für europäische und globale Aktien folgten mit 4,1 bzw. 3,9 Mrd. USD auf den Plätzen 2 und 3. ETFs aus britische Aktien standen dagegen unter Druck und beendeten den Monat mit einem Minus von 646 Mio. USD, und auch US-Aktien-ETFs, die im Januar noch 10,5 Mrd. USD einsammeln konnten, wiesen Nettoabflüsse in Höhe von 519 Mio. USD aus.

Anleihe-ETFs

Ultra-Short Maturity Bond ETFs weiter an der Spitze

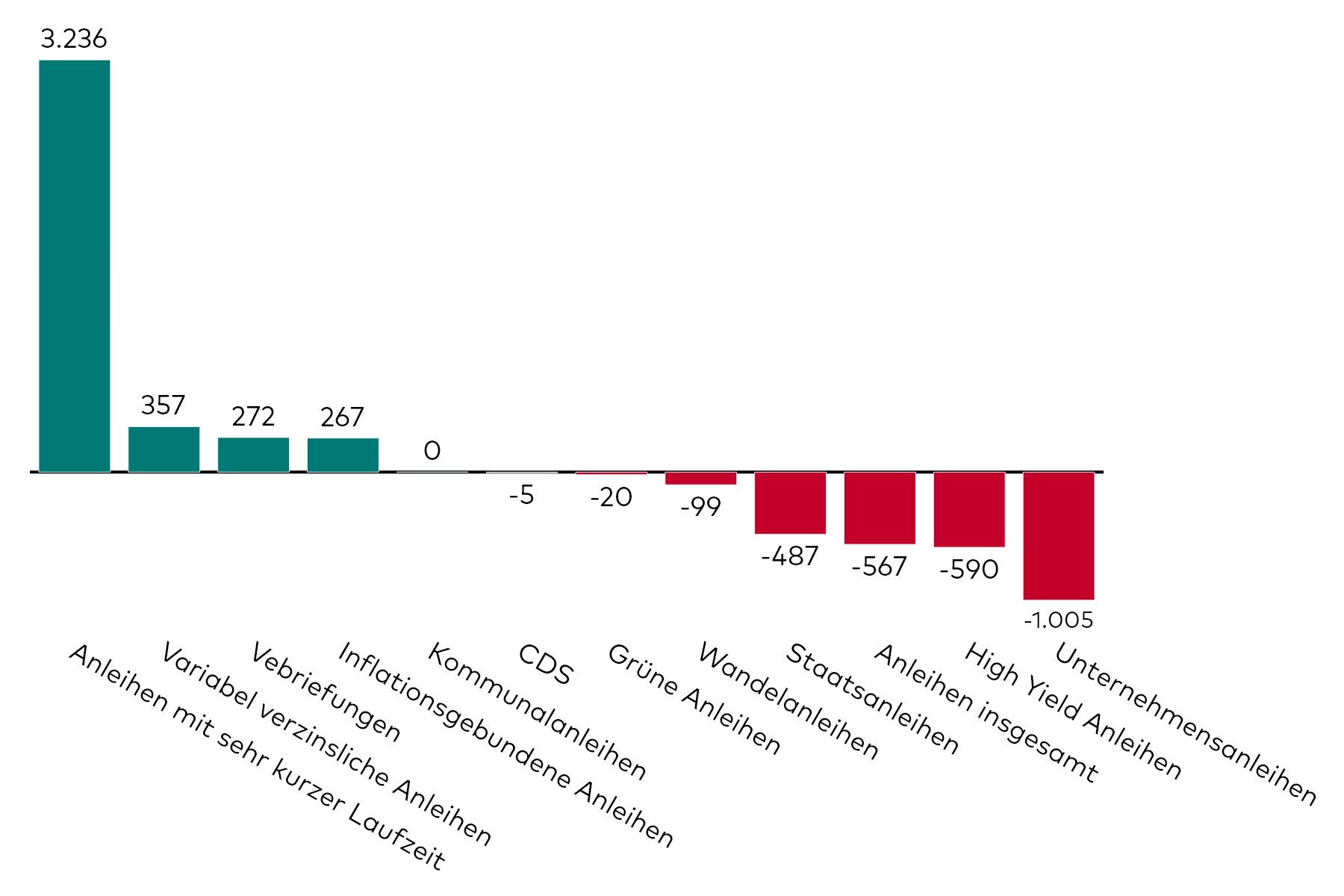

Nettoneuvermögen von Anleihe-ETFs nach Kategorie: Laufender Monat (Mio. USD)

Quelle: ETFbook; Stand: 31. März 2025.

ETFs auf Anleihen mit extrem kurzer Laufzeit konnten im März 3,2 Mrd. USD einsammeln und damit nach dem positiven Vorjahr auch das erste Quartal des neuen Jahres mit Zuflüssen beenden. Corporate Bond sowie High Yield Bond ETFs wiesen dagegen Nettoabflüsse in Höhe von 1,0 Mrd. bzw 590 Mio. US-Dollar aus.

Euroraum-Strategien besonders gefragt

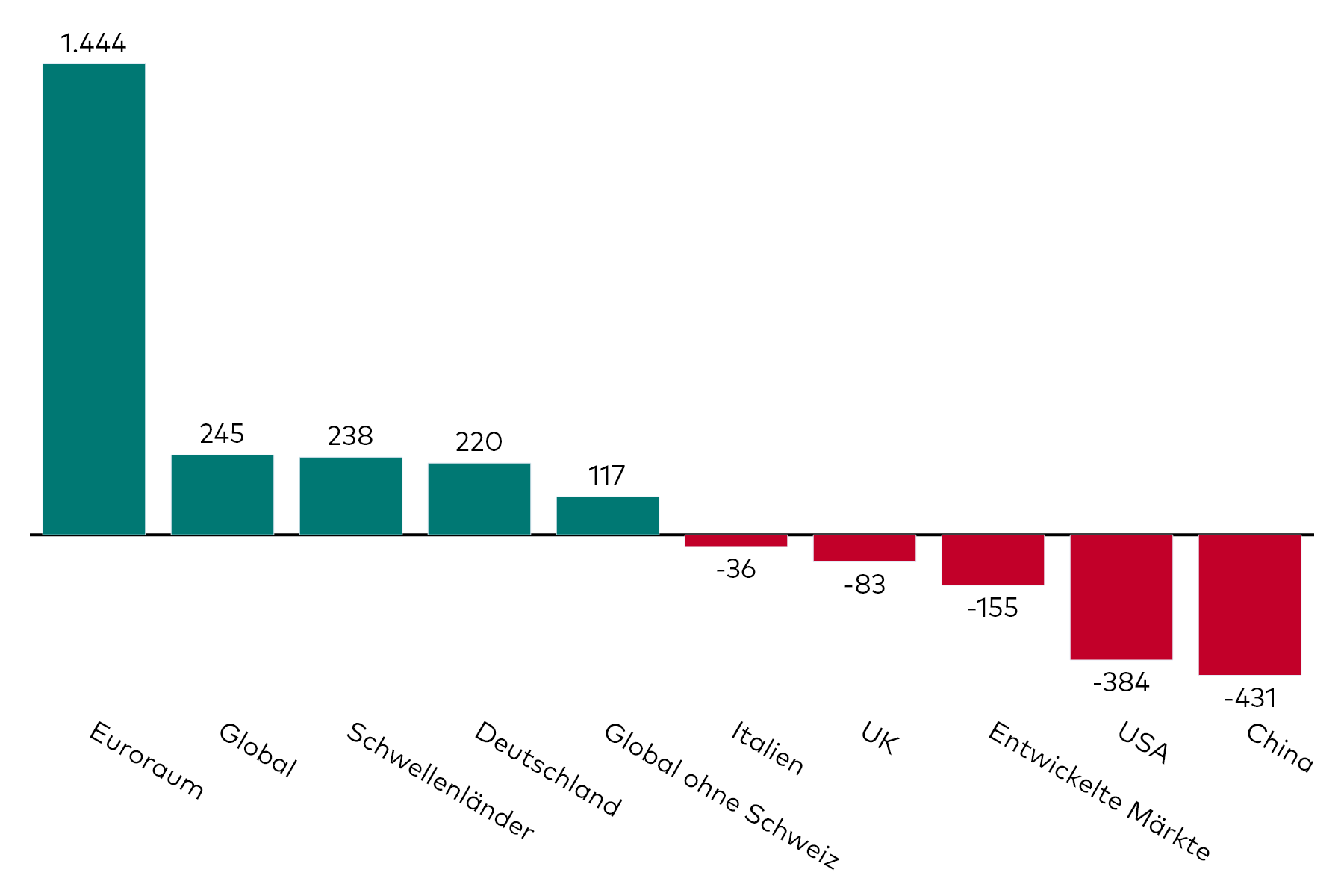

Nettoneuvermögen von Anleihe-ETFs nach Region: Laufender Monat (Mio. USD)

Quelle: ETFbook; Stand: 31. März 2025.

Mit einem Plus von 1,4 Mrd. USD führten ETFs auf Anleihen aus dem Euroraum das Feld im März an und beendeten bereits den dritten Monat in Folge im Plus. Schlusslichter waren ETFs auf chinesische (-431 Mio. USD) und US-Anleihen (-384 Mio. USD).

Vanguard OGAW ETFs

Vanguard ETFs mit Mittelzuflüssen in Höhe von 2,9 Mrd. USD

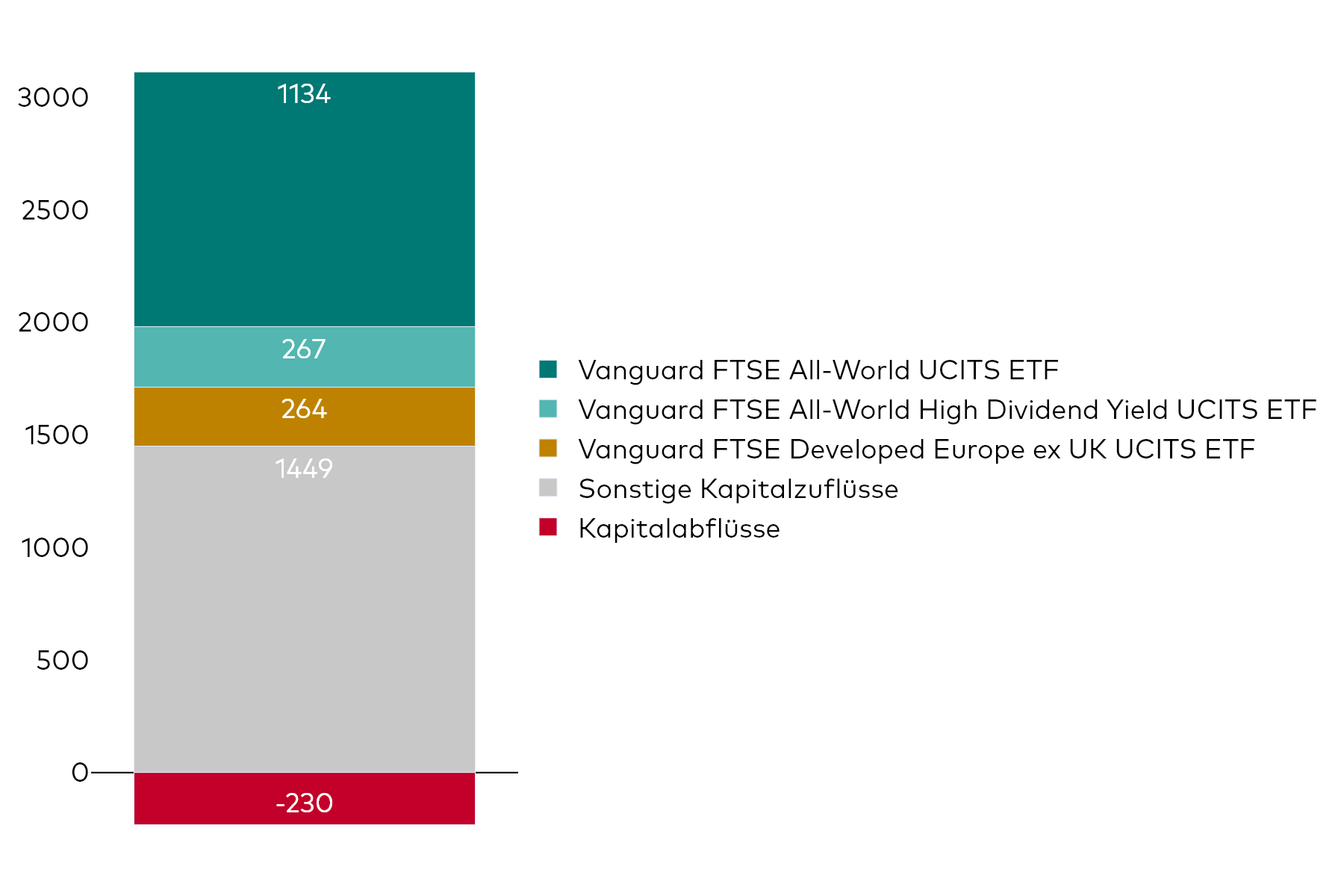

Nettoneuvermögen von Vanguard ETFs: Laufender Monat (Mio. USD)

Quelle: ETFbook; Stand: 31. März 2025.

Vanguard UCTIS ETFs beendeten den Monat überwiegend mit Zuflüssen und wiesen ein Nettoneuvermögen von insgesamt 2,9 Mrd. USD aus, von denen 2,2 Mrd. USD in Aktien- und 686 Mio. USD in Anleihen-ETFs flossen; Vanguard Multi-Asset-ETFs beendeten den Monat mit Zuflüssen in Höhe von 32 Mio. USD.

Relevante ETFs

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse. In den Performanceangaben sind die Provisionen und Kosten im Zusammenhang mit der Ausgabe und Rücknahme von Anteilen nicht berücksichtigt.

Die dargestellten Performance-Kennzahlen können in einer Währung berechnet werden, die von der Währung der Anteilsklasse abweicht, in die Sie investiert sind. Infolgedessen können die Renditen aufgrund von Währungsschwankungen sinken oder steigen.

Bei Investitionen in kleinere Unternehmen kann eine höhere Volatilität gegeben sein, als dies bei Investitionen in etablierte und solide (auch sog. Blue-Chip-Unternehmen) der Fall ist.

ETF-Anteile können nur durch einen Makler erworben oder verkauft werden. Die Anlage in ETFs bringt eine Börsenmakler-Provision und eine Geld-Brief-Spanne mit sich, was vor der Anlage vollständig berücksichtigt werden sollte.

Der Fonds kann derivative Finanzinstrumente verwenden, um Risiken oder Kosten zu reduzieren und/oder zusätzliche Erträge oder Wachstum zu generieren. Die Verwendung von derivativen Finanzinstrumenten kann eine Erhöhung oder Verringerung des Engagements in Basiswerten bewirken und zu stärkeren Schwankungen des Nettoinventarwerts des Fonds führen. Derivative Finanzinstrumente sind finanzielle Kontrakte, deren Wert auf dem Wert einer Finanzanlage (wie zum Beispiel Aktien, Anleihen oder Währungen) oder einem Marktindex basiert.

Einige Fonds investieren in Wertpapiere, die auf unterschiedliche Währungen lauten. Der Wert dieser Anlagen kann aufgrund von Wechselkursschwankungen steigen oder fallen.

Weitere Informationen zu Risiken finden Sie im Abschnitt „Risikofaktoren“ im Verkaufsprospekt auf unserer Webseite.

Wichtige allgemeine Hinweise

Dies ist eine Marketingmitteilung.

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen sind allgemeiner Natur und stellen keine Rechts-, Steuer- oder Anlageberatung dar. Potenzielle Anleger werden ausdrücklich aufgefordert, ihre professionellen Berater zu konsultieren und sich über die Konsequenzen einer Anlage, des Haltens und der Veräußerung von [Anteilen/Aktien] sowie des Erhalts von Ausschüttungen aus Anlagen zu informieren.

Für Schweizer professionelle Anleger: Potenzielle Anlegerinnen und Anleger profitieren bei der Beurteilung der Angemessenheit und Eignung nicht vom Schutz des FinSA.

Vanguard Funds plc wurde von der irischen Zentralbank als OGAW zugelassen und für den öffentlichen Vertrieb in bestimmten EWR-Ländern und in Großbritannien registriert. Künftige Anleger finden im Prospekt des Fonds weitere Informationen. Künftigen Anlegern wird außerdem dringend geraten, sich bezüglich der Auswirkungen einer Anlage in den Fonds, dem Halten oder der Veräußerung von Anteilen des Fonds und dem Erhalt von Ausschüttungen aus solchen Anteilen im Rahmen der Gesetze, in dem sie steuerpflichtig sind, an ihren persönlichen Berater zu wenden.

Der Manager von Vanguard Funds plc ist Vanguard Group (Ireland) Limited. Vanguard Asset Management, Limited ist eine Vertriebsgesellschaft von Vanguard Funds plc.

Für Schweizer professionelle Anleger: Der Manager von Vanguard Funds plc ist Vanguard Group (Ireland) Limited. Die Vanguard Investments Switzerland GmbH ist eine Vertriebsgesellschaft von Vanguard Funds plc in der Schweiz. Vanguard Funds plc wurde von der Zentralbank von Irland als OGAW zugelassen. Künftige Anleger finden im Prospekt des Fonds weitere Informationen. Künftigen Anlegern wird außerdem dringend geraten, sich bezüglich der Auswirkungen einer Anlage in den Fonds, dem Halten oder der Veräußerung von Anteilen des Fonds und dem Erhalt von Ausschüttungen aus solchen Anteilen im Rahmen der Gesetze, in dem sie steuerpflichtig sind, an ihren persönlichen Berater zu wenden.

Für Schweizer professionelle Anleger: Vanguard Funds plc wurde von der Eidgenössischen Finanzmarktaufsicht FINMA zum Vertrieb in und aus der Schweiz zugelassen. Die Vertretung und Zahlstelle in der Schweiz ist BNP Paribas Securities Services, Paris, Succursale de Zurich, Selnaustrasse 16, 8002 Zürich. Exemplare der Satzung, des KIID und des Verkaufsprospekts für diese Fonds sind kostenlos in Landessprachen bei der Vanguard Investments Switzerland GmbH über unsere Website und bei der Vertretung in der Schweiz erhältlich.

Die Verwaltungsgesellschaft der in Irland domizilierten Fonds kann beschließen, alle Vereinbarungen über den Vertrieb der Anteile in einem oder mehreren Ländern gemäß der OGAW-Richtlinie in ihrer jeweils gültigen Fassung zu beenden.

Der indikative Nettoinventarwert („iNIW“) für die ETFs von Vanguard wird auf Bloomberg oder Reuters veröffentlicht. Informationen zu den Beständen finden Sie in der Portfolio Holdings Policy.

Für Anleger in Fonds mit Sitz in Irland ist eine Zusammenfassung der Anlegerrechte in den Sprachen Englisch, Deutsch, Französisch, Spanisch, Niederländisch und Italienisch erhältlich.

Zu den Unternehmen der London Stock Exchange Group gehören FTSE International Limited ("FTSE"), Frank Russell Company ("Russell"), MTS Next Limited ("MTS“) und FTSE TMX Global Debt Capital Markets Inc. ("FTSE TMX"). Alle Rechte vorbehalten. "FTSE®", "Russell®", "MTS®", "FTSE TMX®" und "FTSE Russell" sowie andere Dienstleistungs- und Handelsmarken im Zusammenhang mit den Indizes von FTSE oder Russell sind Handelsmarken der Unternehmen der London Stock Exchange Group und werden von FTSE, MTS, FTSE TMX und Russell unter Lizenz verwendet. Alle Informationen werden nur zu Informationszwecken aufgeführt. Die Unternehmen der London Stock Exchange Group und die Lizenzgeber übernehmen keine Verantwortung und keine Haftung für Fehler oder Verluste, die durch die Verwendung dieser Publikation entstehen. Die Unternehmen der London Stock Exchange Group und die Lizenzgeber enthalten sich jeder impliziten oder expliziten Behauptung, Vorhersage, Gewährleistung oder Stellungnahme sowohl in Bezug auf die Ergebnisse, die durch die Nutzung der FTSE oder Russell Indizes erzielt werden können, als auch die Tauglichkeit oder Eignung der Indizes für jedweden Zweck, zu dem sie herangezogen werden könnten.

Der S&P 500 Net Total Return Index und der S&P 500 Index sind Produkte der S&P Dow Jones Indices LLC (“SPDJI”). Vanguard hat eine Nutzungslizenz für beide Indizes. Standard & Poor’s® und S&P® sind eingetragene Handelsmarken von Standard & Poor‘s Financial Services LLC (“S&P”); Dow Jones® ist eine eingetragene Handelsmarke der Dow Jones Trademark Holdings LLC (“Dow Jones”); S&P® und S&P 500® sind Handelsmarken von S&P; SPDJI hat eine Nutzungslizenz dieser Handelsmarken, Vanguard hat für bestimmte Zwecke eine Sublizenz. Der Vanguard US Equity Index Fund, Vanguard US 500 Stock Index Fund, Vanguard S&P 500 UCITS ETF und der Vanguard US Equity Common Contractual Fund werden durch SPDJI, Dow Jones, S&P oder deren jeweilige Tochtergesellschaften nicht gesponsert, gefördert, verkauft oder unterstützt. Keine dieser Parteien gibt eine Gewähr für die Anlagetauglichkeit solcher Produkte oder haftet in irgendeiner Form für Fehler, Auslassungen oder Unterbrechungen des S&P 500 Net Total Return Index und des S&P 500 Index.

Nur für niederländische Investoren: Der oder die hier erwähnte(n) Fonds ist/sind im AFM-Register gemäß der Definition in Abschnitt 1:107 des niederländischen Gesetzes über die Finanzaufsicht (Wet op het financieel toezicht) aufgeführt. Einzelheiten zum Risikoindikator für jeden aufgeführten Fonds entnehmen Sie bitte dem jeweiligen Factsheet, das Sie auf unserer Webseite finden.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2025 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2025 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2025 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.