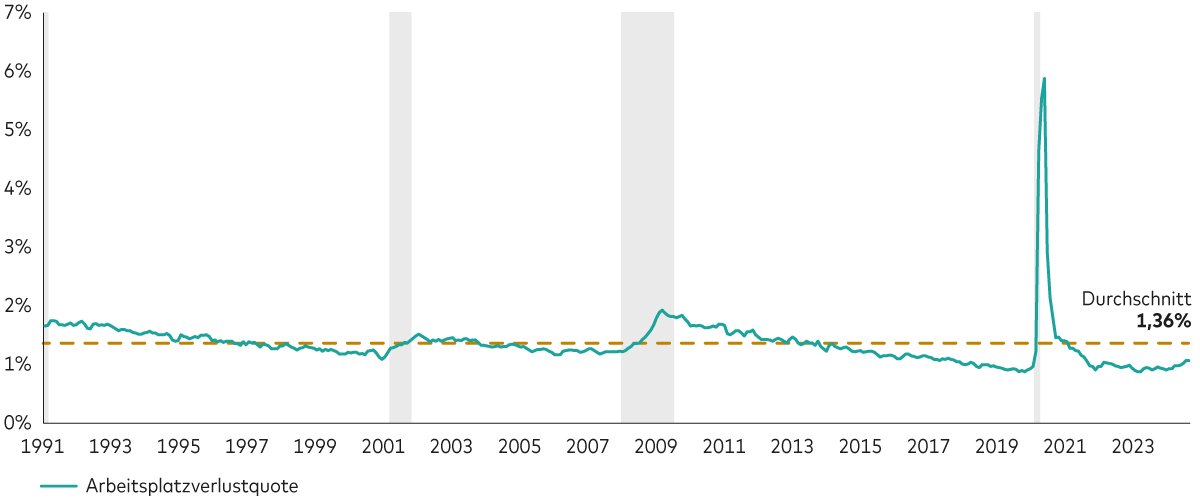

- Ein Blick auf die Arbeitsplatzverlustquote – die aussagekräftiger sein kann als andere Arbeitsmarktkennzahlen – legt den Schluss nahe, dass die USA zu Beginn des neuen Jahres auf einem soliden Fundament stehen.

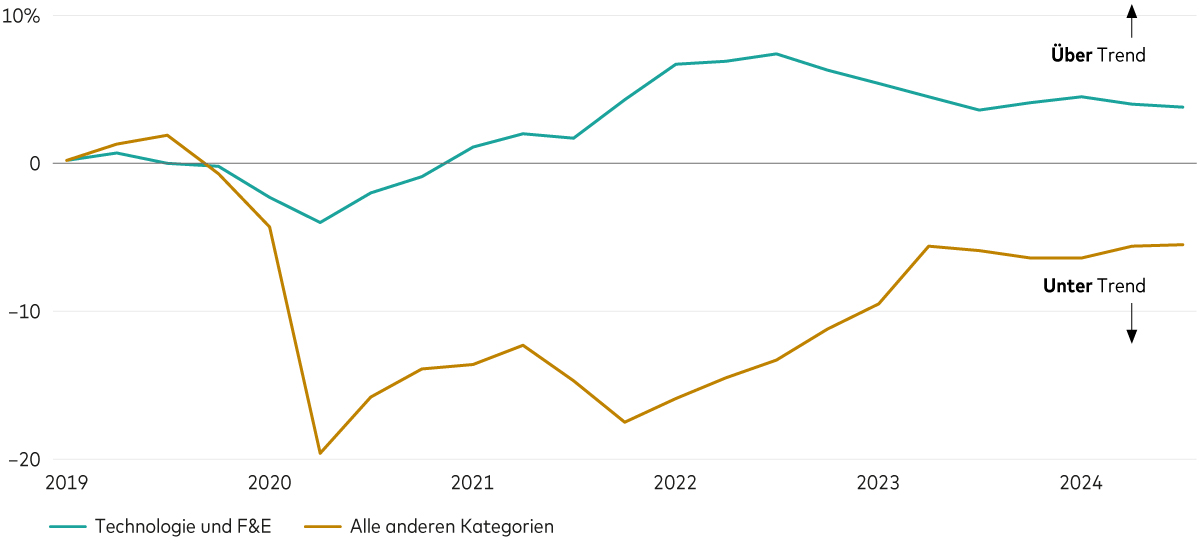

- Anhaltend hohe Investitionen in Technologie sowie Forschung und Entwicklung könnten das Wachstum ankurbeln und die Produktivität steigern.

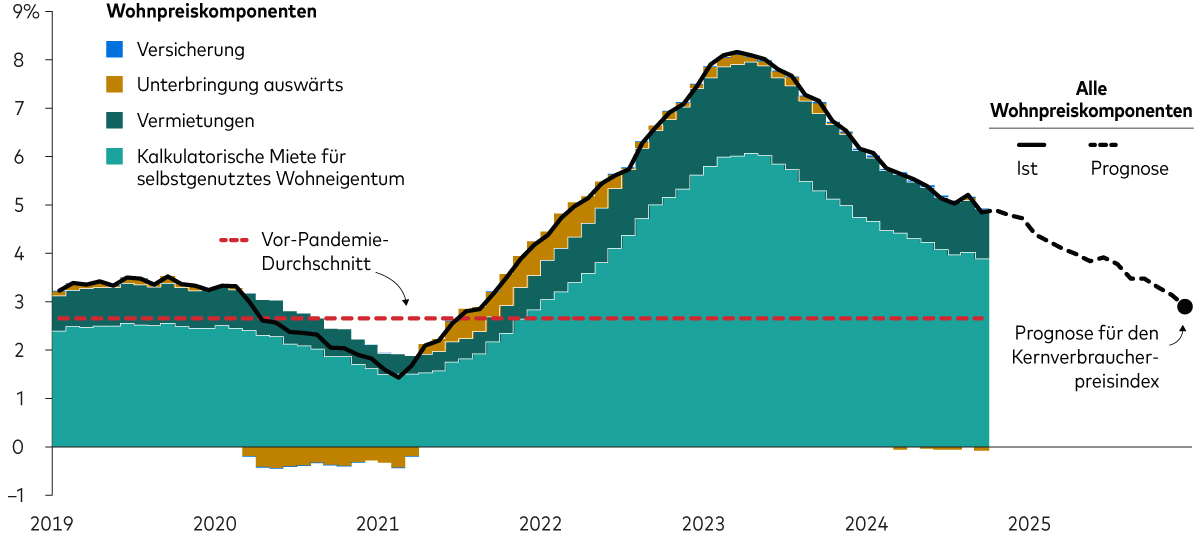

- Wir gehen von hoher Wohnkosteninflation aus, weshalb die US-Kerninflation kaum unter die Zielmarke der Fed von 2% fallen dürfte.

Das anhaltend robuste Wachstum der US-Wirtschaft hat womöglich mehr mit günstiger angebotsseitiger Strömung zu tun als mit einer „sanften Landung“ im herkömmlichen Sinn. Das Vanguard Economics Team erläutert drei Brennpunkte, die über die Konjunkturentwicklung im neuen Jahr entscheiden werden.

1. Arbeitsmarkt: Stützpfeiler einer konsumabhängigen Wirtschaft

Adam Schickling, Vanguard Senior Economist

Bestimmte Arbeitsmarktkennzahlen stehen unter genauer Beobachtung, zum Beispiel die Arbeitslosenquote. Die eigentlichen Quellen steigender Arbeitslosigkeit geraten dabei schnell aus dem Blick. Die Arbeitsplatzverlustquote ist ein gutes Barometer für den Arbeitsmarkt, denn sie orientiert sich an der Nachfrage, und sinkende Nachfrage wiegt schwerer als steigendes Angebot. Die Arbeitsplatzverlustquote gibt die Wahrscheinlichkeit an, dass Arbeitnehmende in einem bestimmten Monat arbeitslos werden.

Bei fast 162 Millionen Beschäftigten in den USA würde selbst ein Anstieg der Arbeitslosenquote um 0,1 Prozentpunkte dazu führen, dass fast 162.000 weitere Arbeitnehmende ihren Arbeitsplatz verlieren – mit Folgen für die Konsumausgaben. Die Rate der Arbeitsplatzverluste lag im September 2024 bei 1,07% und damit über der Rate von 0,91% acht Monate zuvor, jedoch weiterhin deutlich unter ihrem historischen Durchschnitt von 1,36%. Die US-Wirtschaft startet also von einer guten Ausgangsbasis ins neue Jahr.

Monatliche Wahrscheinlichkeit, dass ein US-Arbeitnehmer arbeitslos wird

Hinweise: Die Arbeitsplatzverlustquote wird wie folgt berechnet: Anzahl Arbeitnehmer, die in dem jeweiligen Monat von einer Beschäftigung in die Arbeitslosigkeit wechselten, geteilt durch die Anzahl aller Beschäftigten im Vormonat. Daten für den Zeitraum von Januar 1991 bis September 2024. Die schattierten Bereiche stellen US-Rezessionen entsprechend der Definition des National Bureau of Economic Research dar.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten des U.S. Bureau of Labor Statistics der Federal Reserve Bank of St. Louis (FRED).

2. Investitionen: Überdurchschnittlich hohe Investitionen in Technologie sowie F&E

Rhea Thomas, Vanguard Economist

Unternehmensinvestitionen tragen knapp 14% zur US-Produktion langlebiger Wirtschaftsgüter bei, die zur Produktion anderer Waren oder Dienstleistungen verwendet werden, und haben sich fast vollständig von der Pandemie erholt. Dies geht aus überarbeiteten aktuellen Regierungsstatistiken zum Bruttoinlandsprodukt und seinen Komponenten der letzten fünf Jahre und darüber hinaus hervor.

Auffallend ist, dass sich der Anstieg zum größten Teil auf einige wenige Kategorien wie Software, Datenverarbeitungsgeräte sowie Forschung und Entwicklung (F&E) konzentriert, die die Produktivität tendenziell langfristig steigern. Diese Ausgaben machen inzwischen rund 50% der Unternehmensinvestitionen aus und liegen bereits seit 2021 – anders als andere Investitionskategorien – über dem Trend.

Wir gehen davon aus, dass die laufenden Investitionen in Technologie sowie Forschung und Entwicklung die US-Konjunktur im Jahr 2025 ankurbeln und zum Produktivitätswachstum beitragen werden. Und steigende Produktivität ist der Grund, warum wir unsere Schätzung für das Wachstumspotenzial angehoben haben.

Investitionen von US-Unternehmen, Technologie/F&E und Sonstige: Veränderungen gegenüber Vor-Pandemie-Trend

Hinweise: Unternehmensinvestitionen entsprechen den inflationsbereinigten Ausgaben von US-Unternehmen und gemeinnützigen Organisationen für feste, inländische, nicht-wohnwirtschaftlich genutzte Gebäude, Ausrüstung und immaterielle Vermögenswerte. Technologieinvestitionen entsprechen den Ausgaben für Software und Datenverarbeitungsgeräte. Die Daten in der Grafik bilden die vierteljährlichen Veränderungen in den beiden großen Kategorien im Vergleich zum jeweiligen Vor-Pandemie-Trend (2015 bis 2019) vom ersten Quartal 2019 bis zum dritten Quartal 2024 ab, wie vom US Bureau of Economic Analysis im Rahmen der jährlichen Revision am 26. September 2024 ermittelt.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten des U.S. Bureau of Economic Analysis (BEA) von Macrobond.

3. Inflation: Die Wohnpreisinflation sinkt – und muss weiter sinken

Ryan Zalla, Vanguard Economist

Wohnkosten machen 45% des US-Kernverbraucherpreisindex (CPI) und 17% des Kernpreisindex für persönliche Konsumausgaben (Personal Consumption Expenditures Price Index, kurz PCE) aus. Aktuell liegt die 12-Monats-Wohnpreisinflation noch immer bei 4,9% und muss sinken, damit die Kerninflation (ohne Lebensmittel- und Energiepreise) wieder auf die Zielmarke von 2% der Federal Reserve zurückgeht. Dass dieses Ziel in absehbarer Zeit erreicht wird, halten wir für unwahrscheinlich.

Wir gehen vielmehr davon aus, dass die Inflation auch im Jahr 2025 über der Marke von 3% liegen und bis Jahresende auf 2,9% sinken wird. Obwohl Frühindikatoren auf einen Rückgang der Mieten hindeuten und die Fed die Mietpreisinflation genau im Auge behalten will, bleiben Risiken. Wir achten neben möglichen Engpässen bei Fach - und sonstigen Arbeitskräften, die das Wohnraumangebot belasten könnten, auch auf die Zinsen, die Hausbesitzer von einem Verkauf abhalten könnten, wenn sie hoch genug sind. Alle drei Faktoren könnten eine Entspannung des Wohnungsmarktes verzögern und auch im neuen Jahr für hohe Preise sorgen.

Komponenten der US-Wohnpreisinflation, Veränderung ggü. Vorjahr

Hinweise: Komponenten der Wohnpreisinflation auf Grundlage monatlicher Daten des Verbraucherpreisindex (VPI). Die kalkulatorische Miete für selbstgenutztes Wohneigentum (Englisch: Owners’ Equivalent Rent) misst die Preisinflation von Einfamilienhäusern anhand einer Mietschätzung. Der Vor-Pandemie-Durchschnittswert (2,7%) entspricht der jährlichen Veränderung der „All-Shelter“-Komponente des Verbraucherpreisindex von Januar 2001 bis Dezember 2019.

Quellen: Vanguard (für die Prognosen der „All-Shelter“-Komponente und des Kern-VPI) und Refinitiv Eikon Datastream (für historische Daten des U.S. Bureau of Labor Statistics bis September 2024).

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihre Investitionen erleiden.

Wichtige allgemeine Hinweise

Dies ist professionellen Anlegern vorbehalten und darf nicht an Privatanleger weitergegeben werden, die sich auch nicht auf dies verlassen dürfen.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2025 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2025 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2025 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.