- Der ungewisse politische Kurs könnte die US-Wirtschaft belasten, weshalb wir unsere Wachstumsprognose nach unten korrigiert und unsere Inflationsprognose angehoben haben.

- Unsere Wachstums- und Inflationsprognosen für den Euroraum sind dagegen nach der angekündigten deutschen Haushaltsexpansion gestiegen.

- Die britische Wirtschaft leidet unter schleppendem Wachstum und mäßigem, aber erhöhtem Preis- und Lohndruck.

- Die chinesische Wirtschaft hat sich im ersten Quartal 2025 als robust erwiesen, aufgrund negativer Konjunktureffekte erwarten wir jedoch für den Rest des Jahres schwächeres Wachstum.

Der ungewisse Kurs der US-Regierung, unter anderem in der Zoll- und Einwanderungspolitik, dürfte das Wirtschaftswachstum in diesem Jahr belasten. Echtzeitsignale zeigen eine deutliche Abkühlung im ersten Quartal an, aufgrund der Unsicherheit haben wir unsere Prognosen gesenkt.

Die Rhetorik der Zentralbanken ist restriktiver geworden: Die US-Notenbank (Fed) kann es sich leisten, die Konjunkturentwicklung abzuwarten. Im Euroraum erwarten wir aufgrund der besseren Konjunkturaussichten weniger Zinssenkungen durch die Europäische Zentralbank (EZB) als zuletzt.

Europa steht vor einem fiskalpolitischen Kurswechsel, der das Wachstum ankurbeln dürfte. Ein erhebliches Risiko für dieses Szenario geht von möglichen Handelsbarrieren aus.

USA

Konjunktur: Wegen der höheren politischen Unsicherheit haben wir unsere Wachstumsprognose für das laufende Jahr von 2,1 auf 1,7% nach unten korrigiert.

Geldpolitik: Wir erwarten zwei Zinssenkungen im zweiten Halbjahr, sodass die kurzfristigen Zinssätze bis Jahresende von 4,25 bis 4,5% auf 3,75 bis 4% sinken sollten.

Inflation: Wir haben unsere Prognose für die 12-Monats-Kerninflationsrate (die Inflationsrate ohne die Lebensmittel- und Energiepreise) von 2,5 auf 2,7% angehoben, wobei wir uns an dem Preisindex für die persönlichen Konsumausgaben orientieren, den bevorzugten Inflationsindikator der Fed.

Arbeitsmarkt: Wir erwarten einen schwächeren Arbeitsmarktbericht für den Monat März, auch wegen der Entlassungswelle in zahlreichen US-Behörden. In Branchen, die von staatlichen Ausgaben abhängig sind, dürfte sich das Beschäftigungswachstum in Grenzen halten, auch im Baugewerbe und in der verarbeitenden Industrie erwarten wir aufgrund der Zollunsicherheit weniger Neueinstellungen.

Euroraum

Konjunktur: Wir haben unsere Wachstumsprognose für das laufende Jahr von 0,5 auf 1% und für 2026 von 0,8 auf 1,6% angehoben, da wir von deutlich steigenden Staatsausgaben im Rahmen des deutschen Infrastruktur- und Verteidigungsprogramms sowie einem allgemeinen Anstieg der Verteidigungsausgaben in ganz Europa ausgehen und in der Ukraine die Aussicht auf einen Waffenstillstand besteht. Ein massiver Anstieg der US-Zölle auf Waren aus der Europäischen Union könnte den Effekt der expansiven Finanzpolitik in diesem und im kommenden Jahr jedoch weitgehend ausgleichen.

Geldpolitik: Wir erwarten inzwischen nur noch eine Zinssenkung und haben daher unsere Prognose für den Zinssatz der EZB-Einlagefazilität zum Jahresende von 1,75 auf 2,25% angehoben.

Inflation: Die Gesamt- und Kerninflationsraten könnten 2025 unter die 2%-Marke fallen, aufgrund der besseren Wachstumsaussichten haben wir unsere Kerninflationsprognose für das kommende Jahr dagegen um 0,2 Prozentpunkte auf 2,1% angehoben.

Arbeitsmarkt: Wir waren zuletzt davon ausgegangen, dass die Arbeitslosenquote in diesem Jahr von dem derzeitigen Rekordtief von 6,2 auf knapp 7% ansteigen würde, inzwischen erwarten wir jedoch nur noch einen moderaten Anstieg.

Großbritannien

Konjunktur: Aufgrund von Basiseffekten und schwächeren Frühindikatoren haben wir unsere Wachstumsprognose für das laufende Jahr von 1,4 auf 0,7% gesenkt.

Geldpolitik: Die Bank of England (BoE) wird ihren Leitzins bis Jahresende voraussichtlich von 4,5 auf 3,75% senken.

Inflation: Die 12-Monats-Gesamtinflationsrate dürfte sich aufgrund höherer Energiepreise kurzfristig auf die Marke von 3,5% zubewegen, bis Jahresende jedoch auf rund 2,5% zurückgehen. Die Kerninflationsrate ohne die schwankenden Preise für Lebensmittel, Energie, Alkohol und Tabak sollte bis Jahresende auf etwa 2,7% fallen.

Arbeitsmarkt: In den drei Monaten von November 2024 bis Januar 2025 lag die Arbeitslosenquote bei 4,4%. Da sich am Arbeitsmarkt jedoch eine Abkühlung abzeichnet, rechnen wir zum Jahresende mit einem Anstieg auf 4,7%.

Japan

Konjunktur: Aufgrund steigender Löhne gehen wir im laufenden Jahr von einem Wirtschaftswachstum von 1,2% aus. Die globale wirtschaftliche Unsicherheit, unter anderem aufgrund der US-Zollpolitik, dürfte sich kaum auf Japan auswirken, von staatlichen Konjunkturmaßnahmen in China könnte dagegen ein positiver Impuls ausgehen.

Geldpolitik: Wir erwarten, dass die Bank of Japan (BoJ) ihren Leitzins von derzeit 0,5% bis Jahresende schrittweise auf 1,0% anheben wird.

Inflation: Wegen des kontinuierlichen Lohnwachstums und des strukturellen Arbeitskräftemangels gehen wir in diesem Jahr von einer Kerninflationsrate (die Inflationsrate ohne frische Lebensmittel und Energie) von robusten 2% aus.

Arbeitsmarkt: Der strukturelle Arbeitskräftemangel in Japan wird durch eine höhere Erwerbsbeteiligung von Frauen, älteren Menschen und ausländischen Arbeitnehmerinnen udn Arbeitnehmern nur zum Teil aufgefangen und könnte die Löhne weiter anheizen.

China

Konjunktur: Der Nationale Volkskongress hat für 2025 bereits im dritten Jahr in Folge ein Wachstumsziel von „rund 5%“ ausgegeben, wir rechnen jedoch nur mit einem Wachstum von etwa 4,5%.

Geldpolitik: Weitere Konjunkturimpulse sind denkbar, die PBoC könnte insbesondere den 7-Tages-Reverse-Repo-Satz um 0,3 Prozentpunkte und den Mindestreservesatz für Banken um 0,5 Prozentpunkte senken.

Inflation: Wir rechnen mit einer Kerninflationsrate von etwa 1,5% gegenüber dem Vorjahr. Die angebotsorientierte Politik verstärkt die negative Rückkopplung zwischen schwacher Nachfrage und niedrigen Preisen.

Arbeitsmarkt: Im Januar/Februar 2025 lag die Arbeitslosenquote bei 5,4%, zum Jahresende rechnen wir mit rund 5%.

Schwellenländer

In den Schwellenländern war die Konjunkturlage zuletzt uneinheitlich: Die mexikanische Wirtschaft ist im vierten Quartal 2024 gegenüber dem Vorquartal um 0,6% geschrumpft, die Inflation hat nachgelassen. Die mexikanische Zentralbank senkte daraufhin ihren Leitzins. In Brasilien ist die Inflation dagegen erheblich gestiegen, was die brasilianische Zentralbank zu einer Anhebung der Leitzinsen auf 14,25% veranlasst hat.

Renditeausblick

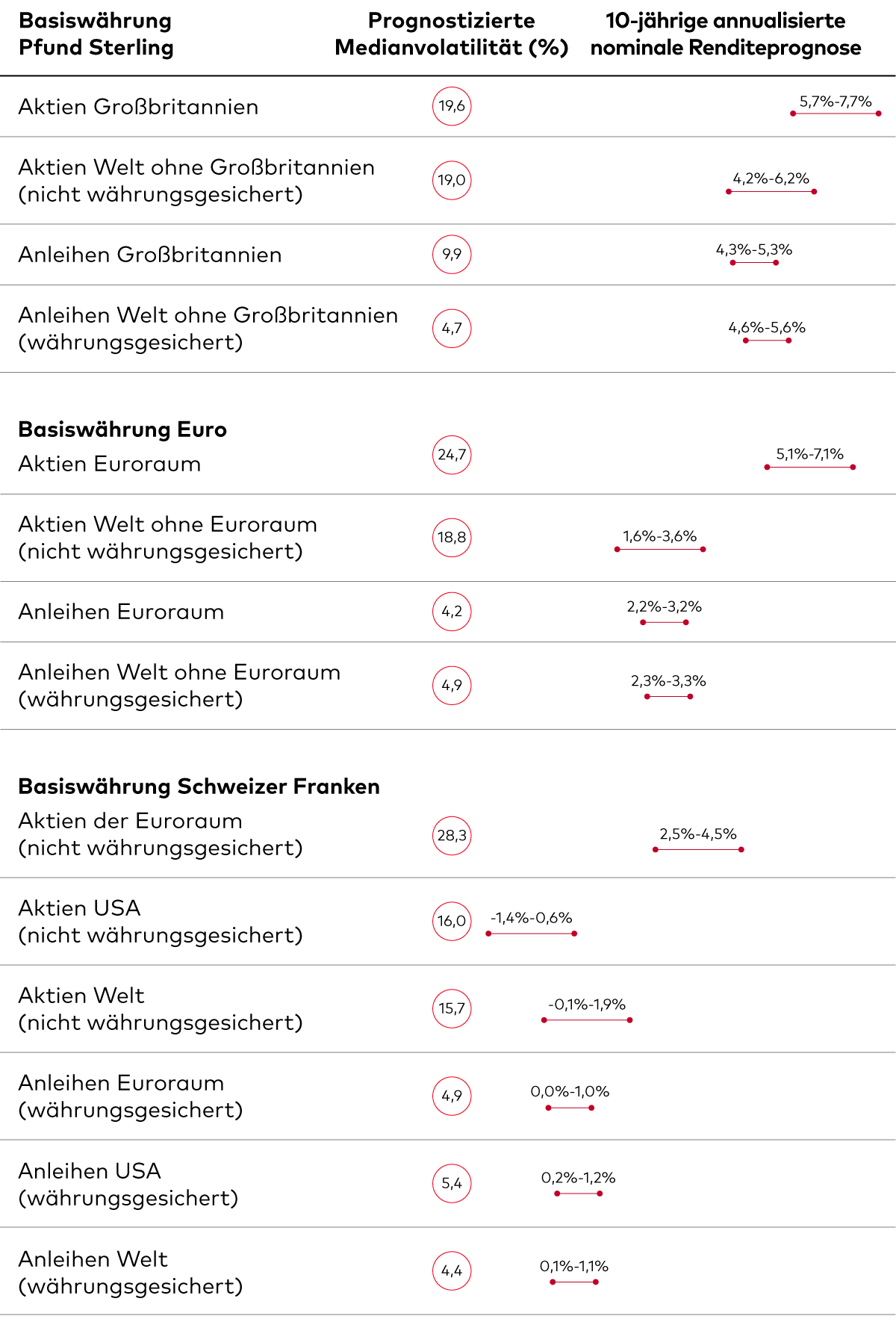

Nach der letzten Auswertung des Vanguard Capital Markets Model® (VCMM) haben wir unseren 10-Jahres-Ausblick für wichtige Märkte mit Daten per 31. Dezember 2024 aktualisiert.

In den kommenden zehn Jahren erwarten wir die nachstehenden Nominalrenditen (jeweils in Landeswährung der Anlegerinnen und Anlegern in den entsprechenden Wirtschaftsräumen).1

1 Die Zahlen beruhen auf einer Bereichsleiste mit einer Genauigkeit von zwei Punkten für Aktien bzw. einem Punkt für Anleihen (jeweils um das 50. Perzentil). Die Zahlen in Klammern geben die Medianvolatilität an.

WICHTIGER HINWEIS: Die Prognosen sowie andere Informationen, die von dem Vanguard Capital Markets Model® generiert werden und die Wahrscheinlichkeit verschiedener Anlagerergebnisse zum Gegenstand haben, sind naturgemäß hypothetisch, stellen keine tatsächlichen Anlagerergebnisse dar und garantieren keine zukünftigen Erträge. Die Ergebnisse des Modells werden mit jeder Nutzung sowie im Laufe der Zeit variieren. Die Prognosen des VCMM basieren auf statistischen Analysen und historischen Daten. Zukünftige Renditen können von den im VCMM erfassten historischen Mustern abweichen. Noch wichtiger ist jedoch, dass das VCMM extrem negative Szenarios unterschätzen kann, die in den historischen Zeiträumen, auf denen die Modellschätzungen beruhen, nicht vorkamen.

Das Vanguard Capital Markets Model® ist ein firmeneigenes Finanz-Simulationsinstrument. Es wurde von den primären Investment-Research- und Beratungsteams von Vanguard entwickelt und wird von diesen gewartet. Das Modell prognostiziert die Verteilung zukünftiger Renditen für zahlreiche Assetklassen. Zu diesen Assetklassen gehören die US-amerikanischen und internationalen Aktienmärkte, US-Treasuries und Unternehmensanleihen mit verschiedenen Laufzeiten, internationale Anleihemärkte, US-Geldmärkte, Rohstoffe sowie bestimmte alternative Anlagestrategien. Die theoretische und empirische Grundlage des Vanguard Capital Markets Model ist die Beziehung zwischen Rendite und Risiko: Die Renditen zahlreicher Assetklassen sind der von Anlegern im Gegenzug für bestimmte Arten von systematischem Risiko (Beta) verlangte Ausgleich. Das Modell beruht im Kern auf Schätzungen der dynamischen statistischen Beziehung zwischen Risikofaktoren und Asset-Renditen. Diese erhalten wir durch statistische Analyse monatlicher Finanz- und Wirtschaftsdaten, die bis in das Jahr 1960 zurückreichen. Mithilfe eines Systems von Gleichungsschätzungen führt das Modell eine Monte Carlo-Simulation durch, um die geschätzten Zusammenhänge zwischen Risikofaktoren und Assetklassen sowie Ungewissheit und Zufälle langfristig zu prognostizieren. Das Modell generiert eine große Anzahl simulierter Ergebnisse für jede Assetklasse über verschiedene Zeiträume. Die Prognosen werden durch Berechnung der Zentraltendenzen in diesen Simulationen gewonnen. Die Ergebnisse des Modells variieren mit jeder Nutzung sowie im Laufe der Zeit.

Der Wert des VCMM liegt primär in seiner Anwendung für die Analyse potenzieller Kundenportfolios. VCMM-Prognosen für einzelne Assetklassen – bestehend aus Verteilungen der erwarteten Renditen, Volatilitäten und Korrelationen – sind der Schlüssel zur Bewertung potenzieller Verlustrisiken, verschiedener Risiko-Rendite-Zielkonflikte sowie der Diversifizierungsvorteile unterschiedlicher Anlageklassen. Zwar werden mit jeder Renditeverteilung auch Zentraltendenzen generiert, allerdings lassen sich die Ergebnisse des VCMM am effektivsten nutzen, indem man das gesamte Spektrum möglicher Ergebnisse für die untersuchten Assetklassen betrachtet.

Das VCMM generiert ein breites Spektrum möglicher Ergebnisse und soll so die Unsicherheit von Prognosen darstellen. Es ist wichtig zu verstehen, dass das VCMM den Renditeverteilungen keine „Normalität“ aufzwingt, sondern vielmehr von den sogenannten „Fat Tails“ (Extremrisiken) und der Schiefe in der empirischen Verteilung der modellierten Assetklassenrenditen beeinflusst wird. Innerhalb eines breiten Ergebnisspektrums können Anlegerinnen und Anleger sehr unterschiedliche Ergebnisse erzielen, was die Vielfältigkeit der möglichen zukünftigen Pfade unterstreicht. Tatsächlich ist dies einer der wichtigsten Gründe, warum wir Renditeprognosen als Verteilung darstellen.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse. In den Performanceangaben sind die Provisionen und Kosten im Zusammenhang mit der Ausgabe und Rücknahme von Anteilen nicht berücksichtigt.

Wichtige allgemeine Hinweise

Dies ist eine Marketingmitteilung.

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder nlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2025 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2025 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2025 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.