- Der US-Aktienmarkt hat den Rest der Welt in den vergangenen Jahren abgehängt und damit Zweifel an den Vorteilen globaler Diversifizierung genährt – zu Unrecht.

- Die einzige Gewissheit in der Vermögensanlage ist, dass Gewinne in einem Marktsegment Verluste in anderen Marktsegmenten ausgleichen können.

- Diversifizierung ist in jedem Marktumfeld und zu jeder Zeit sinnvoll; doch heute, wo die meisten Indikatoren eine Überbewertung von US-Aktien anzeigen, ist breite Streuung womöglich besonders wichtig.

„Diversifizierung ist keine Versicherung, sie garantiert weder Gewinne noch schützt sie sicher vor Verlusten. Aber Diversifizierung kann Risiken mindern und Extreme vermeiden.“

Vanguard Global Head of Portfolio Construction und Chief Economist, Americas

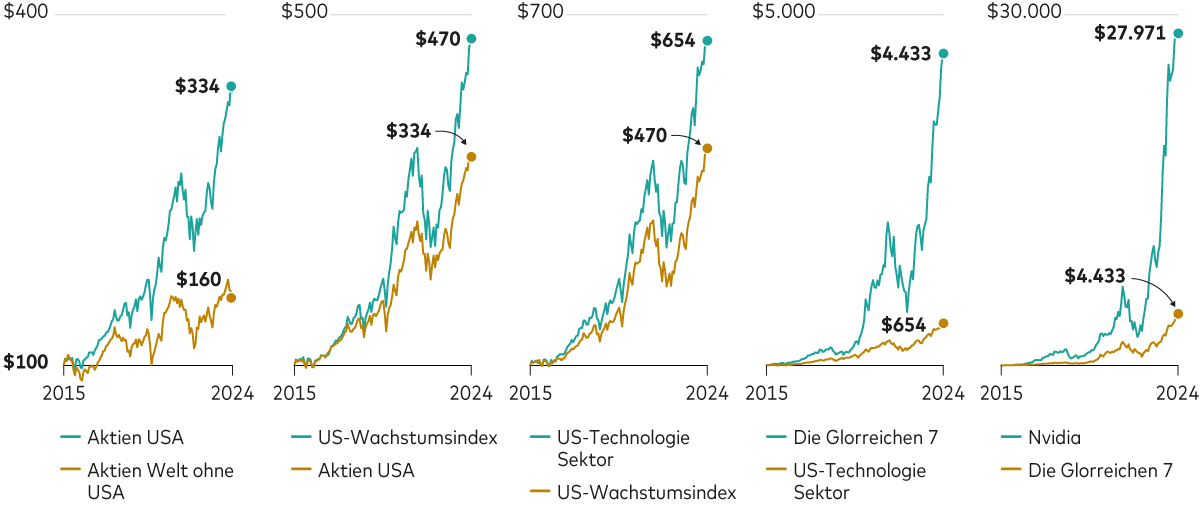

Stellen Sie sich vor, Sie hätten über mehrere Jahre in Aktien investiert und dabei immer darauf geachtet, dass Ihr Portfolio global diversifiziert ist. Vielleicht würde Ihnen das heute leidtun, denn mit einem global diversifizierten Portfolio hätten Sie in den zehn Jahren bis Ende 2024 „nur“ eine Rendite von 5% pro Jahr erzielt. Aus 100 US-Dollar wären so 160 US-Dollar geworden. Hätten Sie denselben Betrag dagegen in US-Aktien investiert, wäre Ihr Portfolio am Ende mehr als das Doppelte wert gewesen: 334 US-Dollar, was einer jährlichen Rendite von 13% pro Jahr entspricht.1 Betrachtet man diese Differenz, können schnell Zweifel an den Vorteilen globaler Diversifizierung wachsen.

Folgt man jedoch dieser Logik, stellt sich bald die Frage, warum nur globale Diversifizierung falsch sein sollte – schliesslich könnte man eine ähnliche Rechnung für jeden Grad der Portfoliodiversifizierung aufmachen. Warum soll man, wenn man sich die Marktentwicklung bis zum 31. Dezember 2024 anschaut, in den gesamten US-Aktienmarkt investieren, wenn doch mit Growth-Aktien aus den ursprünglich investierten 100 US-Dollar nicht 334 US-Dollar, sondern sogar 470 US-Dollar geworden wären? Warum also überhaupt in Value-Aktien investieren?

Wenn man noch einen Schritt weiter geht, stellt man fest, das IT-Aktien 1,4-mal höhere Renditen abgeworfen haben als Growth-Aktien. Sollte man daher nicht die schwächeren Growth-Segmente einfach aussortieren? Die Glorreichen 7 wiederum haben den IT-Sektor um das 6,8-fache übertroffen.2 So landet man am Ende bei einer einzigen Aktie, Nvidia, die eine 6,3-mal höhere Rendite abgeworfen hat als die Glorreichen 7 zusammen.

Irgendeine Aktie ist immer besser

Anmerkungen: Die Grafiken zeigen den finalen Wert einer hypothetischen Investition von 100 US-Dollar in die relevanten MSCI-Indizes bzw. in Einzelaktien in USD für den 10-Jahres-Zeitraum bis zum 31. Dezember 2024. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da man nicht direkt in einen Index investieren kann.

Quelle: Berechnungen von Vanguard auf Grundlage von MSCI-Indizes und historischen Aktiendaten von Bloomberg; Stand: 31. Dezember 2024. Berechnung der Wertentwicklung in USD bei Wiederanlage der Bruttoerträge.

Wenn man das Argument gegen Diversifizierung, das sich an der Kursentwicklung vergangener Jahre orientiert, konsequent zu Ende denkt, bleibt am Ende immer nur eine Aktie übrig. Nur: Was wäre, wenn Sie nicht in Nvidia investiert hätten, sondern in eine andere ehemals „heisse“ Aktie, die danach in der Bedeutungslosigkeit versunken wäre?

Absicherung gegen das Unwägbare

Die Idee, dass ein Land oder eine Region höhere Renditen abwirft als andere, spricht nicht gegen Diversifizierung, sondern dafür. Im Jahr 2015 wusste niemand mit Sicherheit, welcher Aktienmarkt in den kommenden zehn Jahren die Nase vorn haben würde. Die einzige Gewissheit war, dass Gewinne in einem Marktsegment Verluste in anderen Marktsegmenten ausgleichen können – und genau das ist in den letzten zehn Jahren geschehen.

Mit einem Aktienportfolio, das zu 60% aus US-Aktien und zu 40% aus den Aktien aller anderen globalen Märkte bestand, hätten Anlegerinnen und Anleger in letzten zehn Jahren eine Rendite von fast 10% pro Jahr erzielt – ein respektables Ergebnis, für das sie im Vergleich zu der Unsicherheit, die mit der Wahl zwischen einem reinen US-Portfolio und einem Nicht-US-Portfolio einhergeht, deutlich weniger Risiko eingehen mussten.

Ein einfaches Beispiel hilft zu verstehen, wie Diversifizierung funktioniert: Stellen Sie sich ein Investment vor, das entweder eine hohe Rendite (zum Beispiel 13% pro Jahr, ähnlich der Rendite von US-Aktien in den vergangenen zehn Jahren) oder eine niedrigere Rendite (zum Beispiel 5% pro Jahr, ähnlich der Rendite von Aktien anderer Märkte) abwirft, jeweils mit einer Wahrscheinlichkeit von 50%. Eine falsche Entscheidung wäre dieses Investment in keinem Fall, denn selbst im ungünstigsten Szenario betrüge die Rendite mindestens 5%, und mit einer 50/50-Chance liegt die erwartete Rendite sogar bei 9% (6% multipliziert mit 0,5 plus 13% multipliziert mit 0,5).

Doch was würde passieren, wenn man eine Versicherung abschliessen könnte, die eine Rendite von 9% garantiert? Der Versicherungsvertrag würde gewährleisten, dass Sie 4% Extra-Rendite zusätzlich zu der geringeren Rendite erhalten, und im Gegenzug auf 4% verzichten müssten, sollten Sie die höhere Rendite erzielen.

Anders ausgedrückt: Der Versicherungsvertrag hebt das Risiko des 50/50-Investments auf. Wer würde dieses Angebot nicht annehmen? Natürlich: Wer die höhere Rendite von 13% erzielt, könnte seine Entscheidung bereuen, eine Versicherung abgeschlossen zu haben. Doch das ist nichts anderes, als sich über die Zahlung von Versicherungsbeiträgen zu beschweren, nachdem man ein Jahr lang keine Ansprüche geltend machen musste. Würden wir das Angebot erhalten, „eine weitere Runde zu spielen“, würden wir uns immer für die Versicherung entscheiden.

Natürlich ist dieser Vergleich nicht perfekt, denn Diversifizierung ist keine Versicherung. Sie garantiert weder Gewinne noch schützt sie sicher vor Verlusten. Aber Diversifizierung kann Risiken mindern und Extreme vermeiden.

Die aktuellen Bewertungen sind schwankungsanfällig

Diversifizierung ist in jedem Marktumfeld und zu jeder Zeit sinnvoll; aktuell jedoch könnte eine breite Streuung besonders wichtig sein, denn US-Aktien sind nach den meisten Indikatoren überbewertet. Ausserhalb der USA sind die Kurse ebenfalls gestiegen, dennoch betrachten wir die Bewertungen in diesen Märkten insgesamt als angemessen.

Das bedeutet nicht, dass wir eine baldige Marktkorrektur voraussagen. Zeitpunkt und Umfang einer Korrektur sind unvorhersehbar, das aktuelle Kursmoment kann durchaus anhalten. Hohe Bewertungen sind kein Instrument für Timing-Strategien, sondern ein hilfreiches Signal, das uns vor Marktrisiken warnt. Langfristig sind Anlegerinnen und Anleger gut aufgestellt, wenn sie an einem diversifizierten Portfolio festhalten. Das bedeutet auch, dass sie ihr Portfolio regelmässig auf die ursprünglich angestrebte Asset-Allokation zurückstellen sollten, die ihren Zielen und ihrem Risikoprofil entspricht.

1 Die Renditen in allen Szenarien beruhen auf Berechnungen von Vanguard unter Verwendung der relevanten MSCI-Indizes in USD für den 10-Jahres-Zeitraum bis zum 31. Dezember 2024.

2 Als die „Glorreichen 7“ werden die Aktien bezeichnet, die in den letzten Jahren den grössten Teil zur Marktrendite beigetragen haben: Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia und Tesla.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Wichtige allgemeine Hinweise

Dies ist eine Marketingmitteilung.

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

© 2025 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.