- In den letzten Jahren konnten Anlegerinnen und Anleger das Potenzial der US-Aktienmärkte kaum ausschöpfen, ohne in die größten Gewinner und insbesondere in die Glorreichen 7 (Magnificent 7) zu investieren.

- Blickt man jedoch weiter zurück, erkennt man auch andere Marktphasen, in denen vor allem der Ausschluss der größten Verlierer zu höheren Renditen geführt hätte.

- Die Ergebnisse unserer Analyse machen deutlich, wie schwierig Markt-Timing und wie wichtig Diversifizierung ist.

Was ist wichtiger, in die „guten“ Aktien zu investieren oder die „schlechten“ zu vermeiden? Eine aktuelle Vanguard Analyse macht deutlich, dass die Antwort auf diese Frage zeitabhängig sein kann – und wie schwierig erfolgreiches Markt-Timing ist.

Die Bedeutung der Glorreichen 7

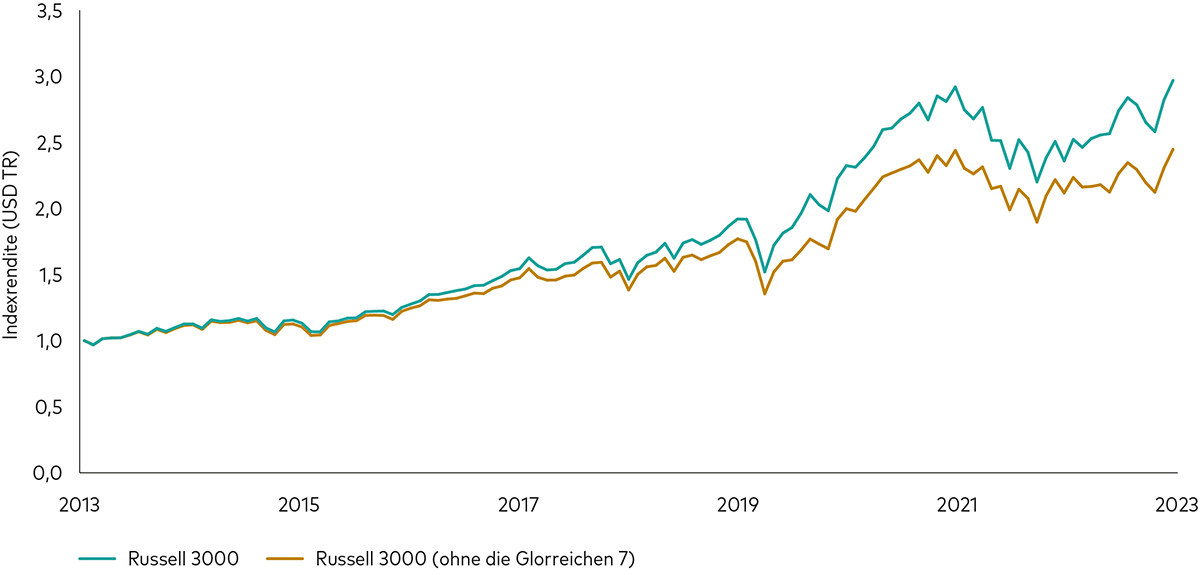

Die meisten Anlegerinnen und Anleger werden sicherlich schon von den Glorreichen 7 gehört haben, und nicht wenige haben Sorge, die sieben Spitzenwerte könnten für eine zunehmende Konzentration des US-Aktienmarkts verantwortlich sein.1 Ein Ausschluss dieser Unternehmen hätte zwar Konzentrationsrisiken reduziert, allerdings hätten Anlegerinnen und Anleger in diesem Fall Renditeeinbußen hinnehmen müssen: Wie die nachstehende Grafik anhand einer Simulation zeigt, wäre die Rendite des Russell 3000 Index ohne die Glorreichen 7 in den letzten zehn Jahren um ca. 2,1% pro Jahr niedriger ausgefallen als mit.2

Ohne die Glorreichen 7 sinkt die Rendite

Quelle: Vanguard, FactSet; Daten für den Zeitraum vom 31. Dezember 2013 bis zum 31. Dezember 2023. Gesamtrendite in US-Dollar. Der Russell 3000 ohne die Glorreichen 7 entspricht den Komponenten des Russell 3000 Index ohne Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia und Tesla.

Ohne diese Spitzenreiter hätten Anlegerinnen und Anleger in den letzten Jahren also weniger Rendite erzielt. Diese Feststellung wirft eine Frage auf: Geht es bei Indexrenditen immer nur um die besten Aktien? Oder gab es auch Phasen, in denen Anlegerinnen und Anleger durch Ausschluss der schlechtesten Aktien höhere Renditen erzielt hätten?

Um diese Frage zu beantworten, haben wir zunächst den Russell 3000 Index über einen Zeitraum von 24 Jahren bis Dezember 2023 nachgebildet und diese 24 Jahre anschließend in zwölf 2-Jahres-Teilperioden unterteilt, für die wir jeweils den Beitrag jeder einzelnen Aktie zur Indexrendite berechnet haben.3

Was passiert, wenn man die besten und schlechtesten Aktien ausschließt?

Der Renditebeitrag einer Aktie zum Index entspricht normalerweise dem Produkt ihrer Gewichtung und ihrer Rendite. In unserer Analyse gehen wir jedoch einen Schritt weiter und berechnen zusätzlich den Effekt, der sich aus der Umverteilung der Gewichtung einer ausgeschlossenen Aktie auf alle anderen Aktien im Portfolio ergibt. Daher ist die Aktie mit dem größten positiven oder negativen Renditebeitrag nicht zwingend die Aktie mit der höchsten oder niedrigsten Rendite; entscheidend ist vielmehr die Kombination aus Gewichtung und Rendite im Vergleich zu den im Portfolio verbleibenden und neugewichteten Aktien.

Unsere Analyse besteht aus zwei Schritten: Zunächst haben wir jede Aktie entsprechend ihrem Renditebeitrag in absteigender Reihenfolge angeordnet. Anschließend haben wir von beiden Seiten der Verteilung der Renditebeiträge die Aktien mit den höchsten bzw. geringsten Beiträgen in unterschiedlich großen Gruppen ausgeschlossen.

Die Balken im nachstehenden Diagramm zeigen die Nettodifferenz des Rendite-Effekts für die Gruppen der besten und schlechtesten 10, 50 und 100 Aktien. Ein positiver Balken zeigt an, dass der positive Beitrag aus dem Ausschluss der schlechtesten Aktien den negativen Beitrag aus dem Ausschluss der besten Aktien übersteigt. Umgekehrt zeigt ein negativer Balken an, dass der Verlust durch den Verzicht auf die Aktien mit dem höchsten Renditebeitrag den Gewinn durch den Verzicht auf die Aktien mit dem niedrigsten Renditebeitrag übersteigt.

Betrachtet man alle zwölf 2-Jahres-Zeiträume, so ergibt sich ein interessantes Muster: War es in den letzten Jahren offenbar wichtiger, in die Aktien mit dem höchsten Renditebeitrag zu investieren, so lässt sich in den ersten Jahren unseres Beobachtungszeitraums das Gegenteil beobachten – hier war der Ausschluss der Aktien mit dem niedrigsten Renditebeitrag gewinnbringender.

Gewinner oder Verlierer? Welche Aktien die Indexrendite am stärksten beeinflussen

Quelle: Vanguard, FactSet; Daten für den Zeitraum vom 31. Dezember 1999 bis zum 31. Dezember 2023. Gesamtrendite in US-Dollar.

Die Punkte auf dem Diagramm deuten darauf hin, dass die Muster mit der Rendite von Large-Cap- gegenüber Small-Cap-Aktien korrelieren4. Wenn Large-Cap-Aktien Minderrenditen gegenüber Small-Cap-Aktien abwerfen, übersteigt der Gewinn aus dem Ausschluss der schlechtesten Aktien den Verlust durch den Ausschluss der besten Aktien. Wenn umgekehrt Large-Cap-Aktien Mehrrenditen gegenüber Small-Cap-Aktien abwerfen, übersteigt der Verlust aus dem Ausschluss der besten Aktien den Gewinn durch den Ausschluss der schlechtesten Aktien. Die „Fahrtrichtung“ hängt also zu einem großen Teil von der Entwicklung von Large-Cap-Aktien ab. Rein intuitiv leuchtet dieses Ergebnis ein, zumal der Renditebeitrag nach der Definition oben der Gewichtung einer Aktie multipliziert mit ihrer Rendite entspricht: Je höher die Gewichtung einer Aktie, desto höher ist auch ihr Renditebeitrag.

Warum Markt-Timing schwierig und Diversifizierung wichtig ist

Die Ergebnisse unserer Analyse machen deutlich, wie schwierig Markt-Timing und wie wichtig Diversifizierung ist.

In den letzten Jahren konnten Anlegerinnen und Anleger das Potenzial der US-Aktienmärkte kaum ausschöpfen, ohne in die größten Gewinner und insbesondere in die Glorreichen 7 zu investieren. Und mit einem diversifizierten Portfolio sinkt die Wahrscheinlichkeit, dass Anlegerinnen und Anleger an den Spitzenunternehmen von morgen nicht beteiligt sind.

Wer die Mehrrenditen von Large Caps gegenüber Small Caps oder den Aufstieg der Glorreichen 7 richtig vorhergesagt hätte, hätte in unserem Untersuchungszeitraum problemlos Mehrrenditen gegenüber dem Markt erzielen können. Aus zahlreichen Untersuchungen aktiver Fonds mit professionellem Fondsmanagement wissen wir jedoch, dass die große Mehrheit dieser Fonds ihre diversifizierteren Benchmarks langfristig nicht übertreffen kann.5 Die Tatsache, dass aktive Fonds tendenziell keine Mehrrenditen erzielen, verdeutlicht, wie schwierig es ist, Gewinner richtig vorherzusagen. Und langfristig lassen sich Risiken durch Aktienauswahl und Markt-Timing mit einem marktweiten Exposure wohl besser vermeiden als mit einem Teil-Exposure.

1 Die „Glorreichen 7“ bezeichnet eine Gruppe von US-Aktien, zu der Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA und Tesla gehören.

2 Wir nutzen monatliche Daten zu Positionen, Marktkapitalisierung und Renditen von FactSet als Näherungswert für den Russell 3000 Index, einem Index für US-Aktien.

3 Um den Beitrag jeder einzelnen Aktie zum Russell 3000 Index zu berechnen, ziehen wir die Rendite des "Russell 3000 Index ohne Aktie n" von der des Russell 3000 Index selbst ab. Zur Berechnung des "Russell 3000 Index ohne Aktie n" verteilen wir die Gewichtung der ausgeschlossenen Aktie auf alle übrigen Aktien entsprechend ihrer Marktkapitalisierung.

4 Die Rendite von Large Caps in unserer Simulation des Russell 3000 Index entspricht der Rendite des oberen Drittels der Aktien, die Rendite von Small Caps dagegen der marktgewichteten Rendite der unteren zwei Drittel des Index.

5 Quelle: Vanguard, Grundlagen und Vorteile kosteneffizienter Indexstrategien, 2024.

Relevante ETFs

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Die simulierte frühere Wertentwicklung gibt keine verlässlichen Hinweise auf zukünftige Ergebnisse.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.