- US-Aktien sind so teuer bewertet wie zuletzt während der Post-Covid-Kursrallye und vor dem Platzen der Dotcom-Blase.

- Anlegerinnen und Anleger können Risiken reduzieren, indem sie ihr Aktien-Exposure global diversifizieren, also auch in Märkte investieren, die nicht überbewertet sind.

- Mithilfe einer kosteneffizienten Multi-Asset-Lösung können sie zusätzlich in globale Anleihen investieren und so ihr Portfolio weiter gegen Aktienvolatilität absichern.

Fortschritte in der Entwicklung künstlicher Intelligenz (KI) haben an den Aktienmärkten für Aufregung und steigende Kurse gesorgt, weshalb die Bewertungen von US-Aktien inzwischen ein Niveau erreicht haben, das wir zuletzt vor dem Platzen der Dotcom-Blase um die Jahrtausendwende gesehen hatten.1 Unter Anlegerinnen und Anlegern ist die Überzeugung weit verbreitet, dass KI Unternehmen produktiver und effizienter machen und neue Innovationen hervorbringen wird.

Aufgrund unserer eigenen Analysen gehen wir davon aus, dass künstliche Intelligenz in den kommenden Jahrzehnten entscheidend zum Ausgleich eines demografisch bedingten Wachstumsdefizits beitragen wird. Wir schätzen die Wahrscheinlichkeit, dass altersbedingte Staatsausgaben die KI-bedingte Produktivität überwiegen, auf 30-40%, die Wahrscheinlichkeit, dass die KI Produktivitätssteigerungen über die des PCs und des Internets hinaus bewirkt, dagegen auf 45-55%.

Wer einen KI-gestützten Wachstumsschub erwartet, könnte zwar langfristig recht behalten. Doch die Parallelen zwischen der Dotcom-Blase und dem aktuellen KI-Boom sollten langfristigen Anlegerinnen und Anlegern als Warnung dienen, ihr Portfolio zu diversifizieren.

Die Dotcom-Blase, ein warnendes Beispiel

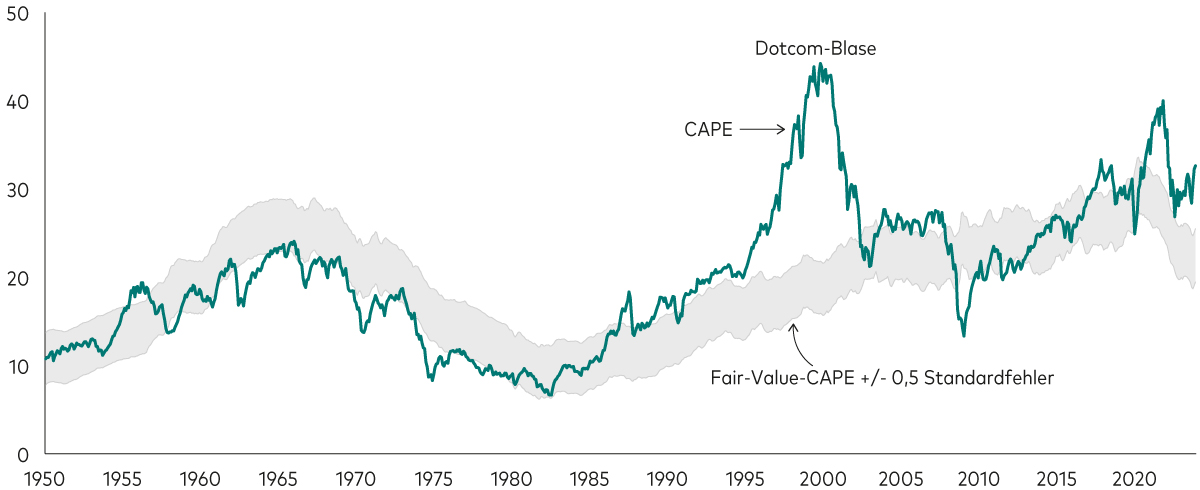

Bewertungen sind ein zuverlässiger Indikator für zukünftige Aktienrenditen, was für den US-Aktienmarkt nichts Gutes verheißt. Das nachstehende Diagramm bildet eine gängige Kennzahl für die Bewertung von US-Aktien ab: das zyklisch bereinigte Kurs-Gewinn-Verhältnis (CAPE). Um die Auswirkungen von Konjunkturzyklen zu glätten, setzt das CAPE die aktuellen Aktienkurse in Relation zu den inflationsbereinigten 10-Jahres-Gewinnen je Aktie. Im Januar 2024 lag das CAPE für US-Aktien bei über 30 und damit so hoch wie kaum jemals in den vergangenen 70 Jahren.

Die Fair-Value-Spanne für US-Aktien, in dem nachstehenden Diagramm durch den grau schattierten Bereich dargestellt, bildet eine Berechnung von Vanguard auf Grundlage verschiedener makroökonomischer Variablen ab, darunter Zinsen, Inflation und Marktvolatilität. Langfristig bewegt sich das CAPE in der Regel innerhalb oder zumindest in die Nähe der Fair-Value-Spanne.

Selbst das Transformationspotenzial des Internets konnte das Platzen der Dotcom-Blase um die Jahrtausendwende nicht verhindern, das die Bewertungen wieder auf ihren Fair Value drückte.

Das Risiko einer Korrektur in den Aktienpreisen stieg an, seit Bewertungen in die Höhe stiegen

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge.

Hinweise: Das von Vanguard berechnete Fair-Value-CAPE von US-Aktien beruht auf einem statistischen Modell, welches das CAPE um Zinseffekte und Inflation bereinigt. Die statistische Modellspezifizierung ist eine Vektor-Fehlerkorrektur (VEC) mit drei Variablen: Gewinnrenditen von Aktien, nachlaufende 10-Jahres-Inflation und 10-Jahres-Treasury-Renditen, geschätzt über einen Zeitraum von Dezember 1950 bis Januar 2024. Für weitere Informationen siehe As US Stock Prices Rise, the Risk-Return Trade-Off Gets Tricky aus der Vanguard Serie Global Macro Matters (2017). Sinkt das Fair-Value-CAPE, muss die Aktienrisikoprämie (ERP) steigen; steigt das Fair-Value-CAPE, sollte die Aktienrisikoprämie sinken.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten der Webseite vor Robert Shiller sowie dem US Bureau of Labor Statistics, dem Federal Reserve Board, Refinitiv und Global Financial Data. Daten für den Zeitraum vom 1. Januar 1950 bis zum 1. Januar 2024.

Doch Vorsicht: Dass die Bewertungen aktuell so hoch sind, schließt nicht aus, dass sie kurzfristig weiter steigen, weshalb Anlegerinnen und Anleger Bewertungen nicht als Instrument für Timing-Strategien verwenden sollten. Und selbst über längere Zeiträume zeigen Bewertungen nicht immer korrekt an, wie sich eine bestimmte Anlage entwickeln wird.

Dennoch gehen wir davon aus, dass sich die Bewertungen am US-Aktienmarkt in den kommenden Jahren wahrscheinlich durch fallende Kurse wieder auf ihren Fair Value zubewegen werden. Marktbewertungen neigen dazu, zum Fair Value zurückzukehren. Daran ändert das Potenzial von künstlicher Intelligenz heute ebenso wenig wie die Entstehung des Internets Ende der Neunzigerjahre.

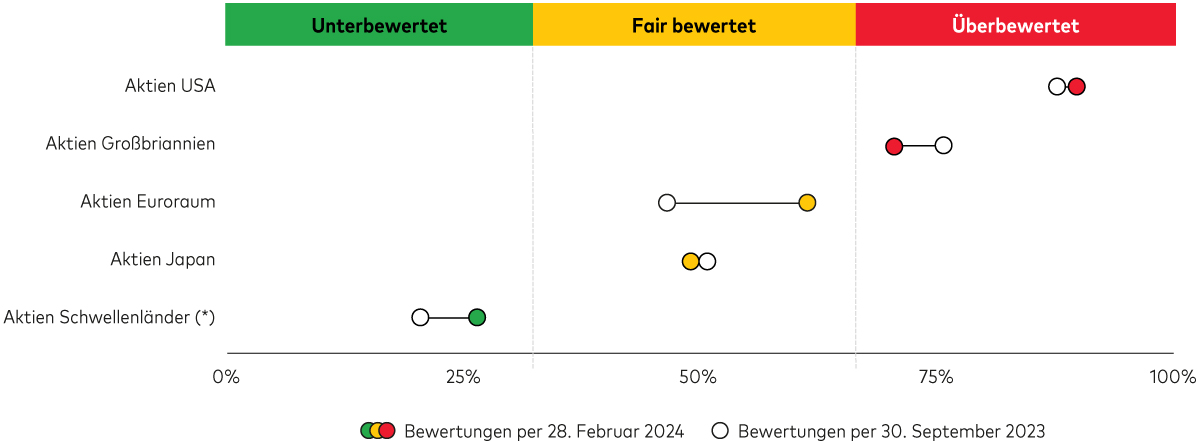

Nicht alle Märkte sind überbewertet

Bei einer globalen Betrachtung der Aktienmarktbewertungen ergibt sich ein gemischteres Bild. Wie das nachstehende Diagramm zeigt, fallen unter den wichtigsten Aktienmärkten der Welt nur Großbritannien und die USA in die Kategorie „teuer“ – Großbritannien vor allem deshalb, weil unsere Fair-Value-Schätzung aufgrund der bis 2023 steigenden Zinsen gesunken ist. Die farbigen Punkte bilden unsere aktuelle Bewertung ab, die weißen Punkte die Bewertungen Ende September 2023.

In den meisten Märkten sind die Bewertungen in den letzten Monaten gestiegen

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge.

Hinweis: Das Diagramm zeigt die aktuellen Bewertungsperzentile (Ende Februar 2024) gegenüber dem Fair Value im Vergleich zum dritten Quartal 2023. Die Bewertungskennzahlen für Aktien basieren auf dem zyklisch bereinigten Kurs-Gewinn-Verhältnis (CAPE) per Ende Februar 2024 im Verhältnis zum Fair-Value-CAPE für die Indizes MSCI USA Broad Market, MSCI UK MSCI EMU und MSCI Japan. (*) Die Bewertungskennzahl für die Schwellenländer beruht auf dem Perzentilrang unseres Fair-Value-Modells im Vergleich zum Markt; aktuelle Bewertungen per 31. Dezember 2023.

Quelle: Berechnungen von Vanguard auf der Grundlage von Daten von Robert Shillers Website, dem U.S. Bureau of Labor Statistics, dem Federal Reserve Board und LSEG (zuvor Refinitiv); Stand: 30. September 2023, 31. Dezember 2023 und 28. Februar 2024.

Insgesamt sind die Aktienbewertungen seit Ende des dritten Quartals 2023 leicht angestiegen, liegen jedoch im Euroraum und in Japan weiterhin im Fair-Value-Bereich und in den Schwellenländern weiterhin darunter. Ebenfalls erwähnenswert ist, dass britische Aktien zwar weiterhin teuer bewertet sind, aber näher an ihrem Fair Value liegen als im vergangenen Jahr.

Die insgesamt attraktiveren Bewertungen außerhalb der USA sprechen derweil weiterhin für ein global diversifiziertes Aktien-Exposure.

Globale Anleihen als Schutz gegen Aktienvolatilität

Neben einem global diversifizierten Aktienportfolio sollten Anlegerinnen und Anleger auch über ein globales Anleihe-Exposure nachdenken. Anleihen wirken in der Regel als Stoßdämpfer gegen Aktienmarktvolatilität, weil sie oft im Wert steigen, wenn Aktienkurse fallen, oder zumindest weniger stark an Wert verlieren.2

Und nicht nur ihre risikomindernden Eigenschaften machen globale Anleihen attraktiv, denn seit die wichtigsten Zentralbanken im Jahr 2022 einen Zinserhöhungszyklus eingeläutet haben, sind auch unsere langfristigen Renditeprognosen für die Anleihenmärkte deutlich gestiegen. Im Euroraum und in Großbritannien zeichnen sich Zinssenkungen ab, von denen Anlegerinnen und Anleger aufgrund der negativen Korrelation zwischen Anleihekursen und Zinsen wahrscheinlich profitieren würden.

Und was die Aktienkurse angeht: Kurseinbrüche lassen sich nicht vorhersagen; doch wir wissen, dass wir im Laufe eines Anlegerlebens mehrere Höchst- und Tiefststände erleben. Genau deshalb empfehlen wir langfristigen Anlegerinnen und Anlegern, an einem global diversifizierten Anleihen-Exposure festzuhalten, das ihrem Anlagehorizont und ihrer Risikotoleranz entspricht.

Kosteneffiziente Diversifizierung mit einer Multi-Asset-Lösung

Der Versuch, die besten Aktien oder Märkte vorherzusagen und sein Portfolio von Jahr zu Jahr neu auszurichten, führt langfristig nur selten zum Erfolg. Und so sicher ein Trend auch erscheinen mag, etwa die Integration von künstlicher Intelligenz in wirtschaftliche Prozesse, sind langfristig orientierte Anlegerinnen und Anleger mit einem sorgfältig diversifizierten Multi-Asset-Portfolio ohne taktische Wetten doch am besten bedient.

Mit global diversifizierten Multi-Asset-Fonds und Modellportfolios können sie ein Exposure auf die renditestärksten Sektoren und Aktien aufbauen, ohne dabei exzessive Risiken einzugehen. Allerdings kann die Strukturierung eines global diversifizierten Portfolios aus Aktien und Anleihen kostspielig sein, und Untersuchungen von Vanguard zeigen, dass Anlegerinnen und Anleger mit kosteneffizienten Fonds und Modellportfolios größere Erfolgschancen haben als mit hochpreisigen Anlageprodukten.3

Daher streben die aktiven und passiven Multi-Asset-Fonds und Modellportfolios von Vanguard ein diversifiziertes Markt-Exposure zu möglichst niedrigen Kosten an. Denn mit kosteneffizienten und hochgradig diversifizierten Multi-Asset-Fonds können Anlegerinnen und Anleger ihr Portfolio in einem Maße diversifizieren, wie es mit einzelnen Fonds nur zu deutlich höheren Kosten möglich wäre.

1 Quelle: Berechnungen von Vanguard auf Grundlage von Daten der Webseite vor Robert Shiller sowie dem US Bureau of Labor Statistics, dem Federal Reserve Board, Refinitiv und Global Financial Data. Daten für den Zeitraum vom 1. Januar 1950 bis zum 1. Januar 2024.

2 Quelle: Bloomberg. Hinweise: Analyse der monatlichen Gesamtrenditen der globalen Aktien- und Anleihenmärkte in USD für den Zeitraum vom 1. Januar 1990 bis zum 30. April 2023. Globale Aktien und Anleihen werden dargestellt durch den MSCI ACWI Index bzw. den Bloomberg Global Aggregate Index Value (USD Hedged). Wir definieren einen Abschwung am Aktienmarkt als einen Kursrückgang von mehr als 10% vom vorherigen Höchstwert.

3 Quelle: Morningstar und Vanguard. Eine Analyse aus dem Jahr 2010 kommt zu dem Ergebnis, dass die Kostenquote in jeder Fondskategorie der zuverlässigste Indikator für zukünftige Mehrrenditen ist (Kinnel, 2010).

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Manche Fonds investieren in Schwellenländern, die im Vergleich zu entwickelteren Märkten volatiler sein können. Infolgedessen kann der Wert Ihrer Anlagen steigen oder fallen.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

In Deutschland herausgegeben von der Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.