- Es ist durchaus möglich, dass aktive Anleihefondsmanagerinnen und -manager Kredit- und Durationsrisiken neu bewerten, wenn sich das Zinsumfeld ändert.

- Fondsmanager und -managerinnen haben stets ihr Ziel im Blick: die Benchmark zu übertreffen. Daher können sich die Risikoprofile aktiv verwalteter Anleihefonds ändern, wenn Bewegung in das Zinsumfeld kommt.

- Anleger sollten sich der Risiken bewusst sein, die aktive Anleihefondsmanagerinnen in unterschiedlichen Zinsszenarien eingehen, und sicherstellen, dass diese Risiken im Rahmen ihrer regelmäßigen Anlageüberprüfung berücksichtigt werden.

Die Zinssätze haben sich seit 2022 drastisch verändert. Damit könnten sich auch die Risikoprofile aktiv verwalteter Anleihefonds verschoben haben, denn Fondsmanagerinnen und Fondsmanager verlieren auch bei Zinsbewegungen nie ihr Ziel aus den Augen: eine Überperformance gegenüber der Benchmark. Angesichts der historischen Zinsbewegungen bietet sich nun eine gute Gelegenheit für Anlegerinnen und Anleger, die Risikoprofile ihrer Anleihefonds zu überprüfen.

Wir gehen davon aus, dass die Zinsen im Vergleich zum Niveau seit der globalen Finanzkrise von 2008 relativ hoch bleiben werden, selbst wenn die US-Notenbank Federal Reserve (Fed) und andere Zentralbanken ihre Zinssenkungen wie erwartet fortsetzen. Dies ist eine deutliche Veränderung zum Niedrigzinsumfeld, das von 2008 bis 2022 vorherrschte und in dem es wahrscheinlich war, dass Fondsmanagerinnen und Fondsmanager ein höheres Kreditrisiko in Kauf nahmen, um eine höhere Rendite zu generieren.

Zwischen Anfang 2022 und Ende 2023 kam es dann zu dramatischen Zinsanstiegen – einschließlich dem stärksten Renditeanstieg für 10-jährige US-Staatsanleihen seit 1981.

Zwar haben Zinsbewegungen keine Auswirkungen auf die Anlageziele eines Fonds, können jedoch dazu führen, dass aktive Anleihefondsmanagerinnen und -manager Durations- und Kreditrisiken neu bewerten, um dem veränderten Umfeld Rechnung zu tragen. Das Risiko eines einzelnen Fonds bleibt nicht zwingend statisch. Folglich sollten Anlegerinnen und Anleger die möglichen Auswirkungen von Zinsänderungen auf die Durations- und Kreditrisikostrategie eines Fondsmanagers im Auge behalten.

Unterschiede bei Kredit- und Durationsrisiken

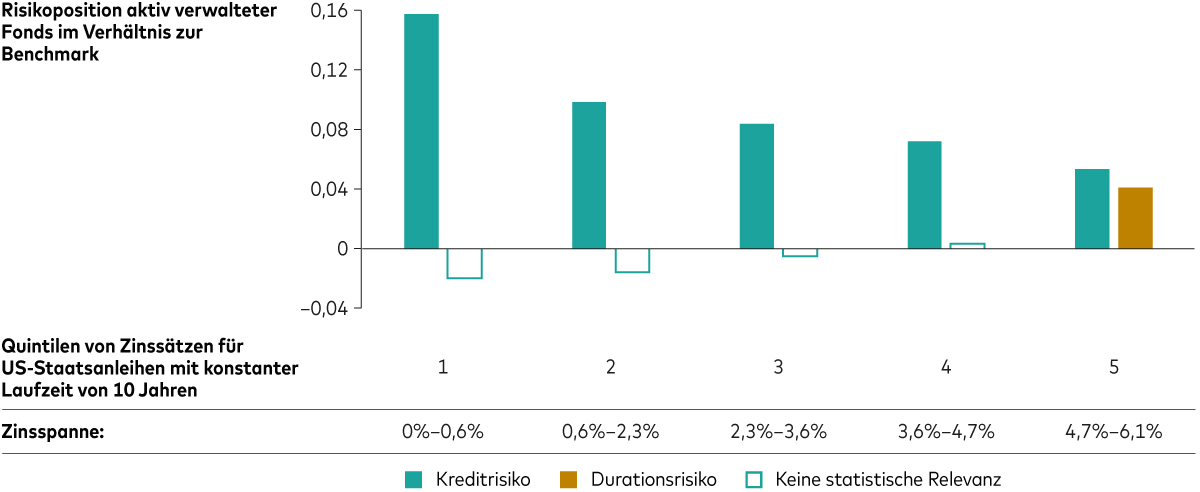

Wir haben die Risikoprofile aktiv verwalteter US-Anleihefonds im Vergleich zu ihren Benchmarks auf Basis der monatlichen Renditen auf Fondsebene von 1990 bis 2023 analysiert. Die Ergebnisse deuten darauf hin, dass das relative Kreditrisiko aktiv verwalteter Anleihefonds mit steigenden Zinsen sinkt. Interessanterweise war das relative Durationsrisiko der aktiven Fonds nur dann statistisch signifikant, als die Zinsen im höchsten Quintil des Beobachtungszeitraums lagen (4,7 % bis 6,1 %).

Überschrift: Bei niedrigeren Zinsen kann das Kreditrisiko aktiver Anleihefonds höher sein

Quellen: Berechnungen von Vanguard anhand der Daten von Morningstar, Bloomberg und FRED (US Federal Reserve Economic Data) für den Zeitraum vom 1. Januar 1990 bis zum 31. Dezember 2023. Basierend auf einer Analyse der 15 größten Anleihefondsstrategien, die in auf US-Dollar lautende festverzinsliche Wertpapiere investieren. Weitere Informationen finden Sie in der Fußnote1.

Fazit

Aktive Anlageansätze erfordern ein Verständnis der Risiken, die aktive Fondsmanager und Fondsmanagerinnen in verschiedenen konjunkturellen und finanziellen Szenarien eingehen. Einige Anlegerinnen und Anleger in aktive Anleihefonds haben sich im langjährigen Niedrigzinsumfeld (von 2008 bis zu den beginnenden Leitzinserhöhungen 2022) möglicherweise an die Risikoprofile ihrer Fonds gewöhnt.

Höhere Zinsen dürften langfristig vorteilhaft für Anlegerinnen und Anleger von Anleihefonds sein. Dabei sollte man sich als Anlegerin oder Anleger darüber im Klaren sein, dass die Kredit- und Durationsrisiken aktiv verwalteter Anleihefonds in diesem neuen Umfeld nicht in Stein gemeißelt sind. Wer mit diesem Wissen einen fundierten, disziplinierten Anlageplan aufstellt, erhöht seine Erfolgschancen.

Bei Änderungen des Marktumfelds empfiehlt es sich, das Risikoprofil aktiv verwalteter Anleihefonds zu überprüfen. Anlegerinnen und Anleger sollten sich der Risiken bewusst sein, die Portfoliomanager und -managerinnen in unterschiedlichen Zinsszenarien eingehen, und sicherstellen, dass diese Risiken im Rahmen ihrer regelmäßigen Anlageüberprüfung berücksichtigt werden.

1 Nicht gefüllte Balken zeigen Ergebnisse an, die statistisch nicht signifikant waren. Die Daten beziehen sich auf den Zeitraum vom 1. Januar 1990 bis zum 31. Dezember 2023. Das Diagramm zeigt die Risikopositionen aktiv verwalteter Anleihefonds im Verhältnis zu ihren Morningstar-Benchmarks für fünf Zinsquintile im Zeitraum von 1990 bis 2023. Die Stichprobe basiert auf den 15 größten Anleihefondsstrategien, die primär in auf US-Dollar lautende festverzinsliche Wertpapiere investieren. Auf diese Strategien entfallen über 95 % des verwalteten Vermögens (AuM) in der Morningstar-Kategorie „US Taxable Bonds“ im relevanten Zeitraum. Um die Risikopositionen dieser Fonds zu bewerten, haben wir die durchschnittliche Nettorendite der aktiven Fonds für jeden Monat berechnet und diese nach dem verwalteten Vermögen zum Ende des Vormonats gewichtet. Diese monatlichen vermögensgewichteten Renditen wurden dann in Zinsquintile eingeteilt, basierend auf dem monatlichen Durchschnittszins für US-Staatsanleihen mit konstanter Laufzeit von 10 Jahren in diesem Monat. Für jedes Quintil haben wir eine Regression der monatlichen vermögensgewichteten Renditen (bereinigt um den risikofreien 1-Monats-Zinssatz) gegen die Risikofaktoren Durationsrisiko, Kreditrisiko und Risiko vorzeitiger Rückzahlungen vorgenommen. Wir haben diese drei Risikofaktoren wie folgt definiert: Gesamtertrag des Bloomberg US Treasury Aggregate Index minus Gesamtertrag des Bloomberg US Short Treasury 1–3 Month Index (Durationsrisiko), Überschussertrag des Bloomberg US Corporate High Yield Index zu US-Staatsanleihen gleicher Duration

Unsere aktiven intern verwalteten Anleihefonds

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihre Investitionen erleiden.

Wichtige Hinweise

Dies ist eine Marketingmitteilung.

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

In Deutschland herausgegeben von Vanguard Group Europe GmbH.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.