- Die hohe Nachfrage nach Unternehmensanleihen mit soliden Ratings ist nicht ohne Folgen geblieben: Die Risikoaufschläge haben historische Tiefstände erreicht.

- Dennoch sehen wir in Investment-Grade-Unternehmensleihen bei der aktuellen Verzinsung eine gute Quelle für laufendes Einkommen, mit dem sich Anlegerinnen und Anleger gegen kurzfristige Volatilität absichern können.

- In dem aktuellen Marktumfeld können aktive Strategien mit Schwerpunkt Bottom-up-Wertpapierauswahl Anlegerinnen und Anlegern helfen, Kredit- und Inflationsrisiken zu begrenzen und idiosynkratisches Renditepotenzial auszuschöpfen.

"In Phasen magerer Risikoaufschläge können aktive Strategien mit Schwerpunkt Fundamentalanalyse und Bottom-up-Wertpapierauswahl Anlegerinnen und Anlegern helfen, Verlustrisiken zu begrenzen und idiosynkratisches Renditepotenzial auszuschöpfen.”

Fixed Income Product Specialist, Vanguard Europe

Die Frage nach dem Wann und Ob erster Zinssenkungen vor Jahresende belastet die Stimmung an den Anleihemärkten bereits seit Januar, mit uneinheitlichen Aussagen nähren die Zentralbanken Zweifel am Timing eines möglichen Kurswechsels.

Eigentlich hatten sich Anlegerinnen und Anleger auf fallende Zinsen – und damit einhergehend ein gutes Jahr für Anleihen – eingestellt, doch inzwischen wächst die Ungewissheit.

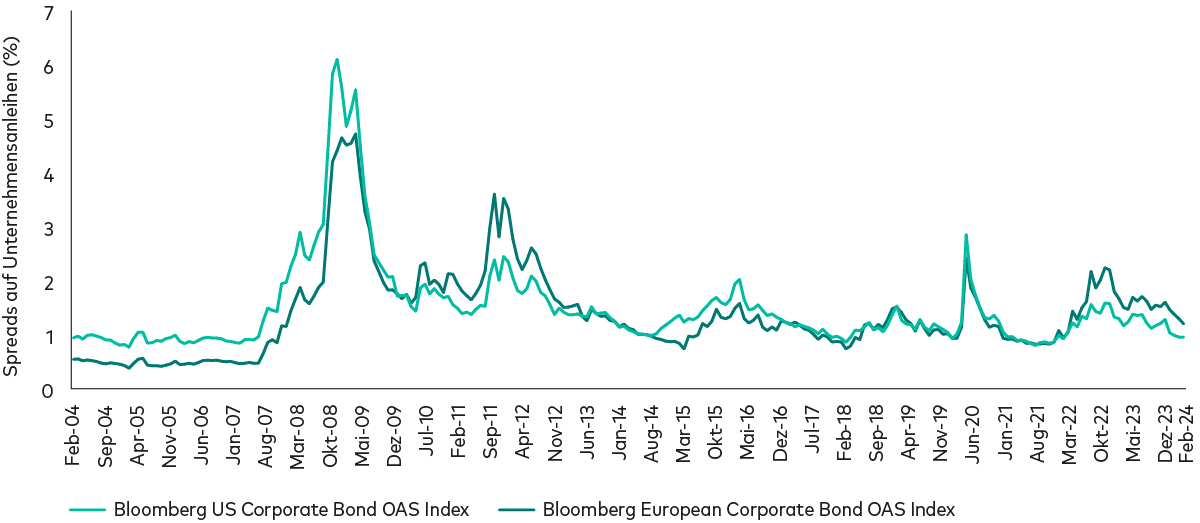

In den meisten Segmenten der Anleihemärkte sind die Kurse seit Jahresbeginn gefallen, Unternehmensanleihen mit Investment-Grade-Rating konnten sich dem Trend jedoch widersetzen. Der Grund: robuste Nachfrage, die die Risikoaufschläge auf rekordnahe Tiefstände gedrückt hat (siehe Grafik). Die Spreads auf US-Unternehmensanleihen mit Investment-Grade-Rating liegen aktuell unter 1,0% und damit deutlich unter ihrem langfristigen Durchschnitt von 1,5%.1 Die äquivalenten europäischen Spreads liegen mit 1,2% knapp darüber, aber immer noch unter ihrem langfristigen Durchschnitt von 1,4%.2

Unterdurchschnittliche Risikoaufschläge dank hoher Nachfrage

Spreads auf Unternehmensanleihen der letzten 20 Jahre

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Hinweise: Die Grafik zeigt die täglichen optionsbereinigten Spreads US-amerikanischer und europäischer Unternehmensanleihen mit Investment-Grade-Rating für den Zeitraum vom 29. Februar 2004 bis zum 29. Februar 2024. Als Näherungswerte werden der Bloomberg US Corporate Bond OAS Index (für US-Investment Grade-Unternehmensanleihen) und der Bloomberg European Corporate Bond OAS Index (für europäische Investment Grade-Unternehmensanleihen) verwendet.

Quelle: Vanguard und Bloomberg.

Positiver Ausblick für Investment-Grade-Unternehmensanleihen

Trotz Sorge vor exzessiven Bewertungen halten wir aus mehreren Gründen an unserem positiven Ausblick für Investment-Grade-Unternehmensanleihen fest:

1. Attraktive Renditen

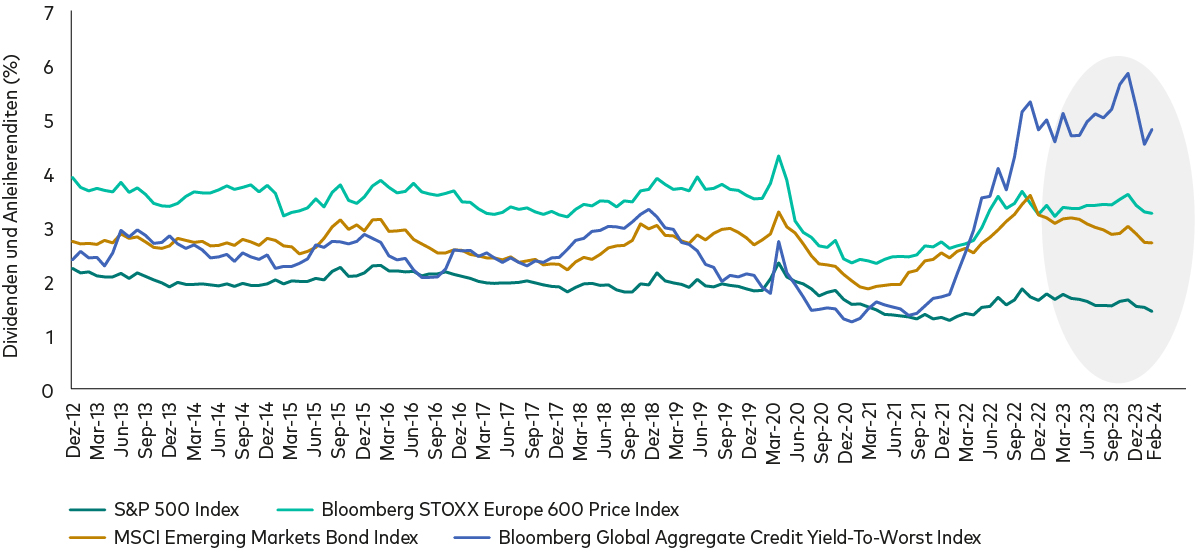

Trotz ungewöhnlich knapper Risikoaufschläge werfen Investment-Grade-Unternehmensanleihen weiterhin attraktive Renditen ab – in einigen Fällen sogar höhere Erträge als Aktien.

Kupon vs. Dividende: Wo Unternehmensanleihen im Vorteil sind

Hinweise: Die Grafik vergleicht die monatlichen Renditen von Investment Grade-Unternehmensanleihen für den Zeitraum vom 28. Februar 2012 bis zum 29. Februar 2024 mit US-amerikanischen, europäischen und Schwellenländeraktien. Als Näherungswerte werden die folgenden Indizes (in Klammern) verwendet: Investment Grade-Unternehmensanleihen Welt (Bloomberg Global Aggregate Credit Yield-To-Worst Index), Aktien Schwellenländer (MSCI Emerging Markets Index), Aktien USA (S&P 500 Index), Aktien Europa (Bloomberg STOXX Europe 600 Price Index). Renditen in Landeswährungen.

Quelle: Vanguard und Bloomberg.

2. Positives technisches Umfeld

Der mit Spannung erwartete Anstieg der Neuemissionsvolumen im Januar wurde dank der anhaltend starken Nachfrage problemlos absorbiert. Ein Großteil der diesjährigen Neuemissionen liegt bereits hinter uns; wir erwarten für den Rest des Jahres ein schwaches Angebot – und daher ein günstiges technisches Umfeld.

3. Absicherung gegen Kursschwankungen

Dieses Jahr hat gezeigt, wie Ungewissheit über die Zinspolitik der Zentralbanken die Kurse den Anleihemärkten bewegen kann. Die Spreads von Investment-Grade-Unternehmensanleihen können Volatilität abfedern, sollten die Märkte ihre Zinsprognosen erneut anpassen.

Und sollten Zinssenkungen aufgrund des starken Wirtschaftswachstums für längere Zeit ausbleiben, könnten die Risikoaufschläge sogar weiter sinken und ein Portfolio so zusätzlich gegen Kursverluste am Staatsanleihemarkt absichern.

4. Das Zeitfenster am Ende des Zyklus

In der Regel ist das Ende der Zinserhöhungszyklen ein günstiger Zeitpunkt für ein Exposure auf Investment-Grade-Unternehmensanleihen, die in früheren Zyklen über 1- und 3-Jahres-Zeiträume nach dem Zinshöchststand hohe Renditen abwarfen.3

Selbst wenn die aktuellen Prognosen falsch liegen und die Zinsen später sinken als erwartet, dürfte sich ein kurzfristiger Anstieg der Effektivzinsen am Unternehmensanleihemarkt als vorübergehend herausstellen; letztlich rechnen wir mit einem Rückgang der Effektivzinsen, der mit hohen Renditen einherginge.

5. Solide Fundamentaldaten

Wir erwarten eine weitere Verschiebung der Nachfrage in weniger riskante Marktsegmente, die einem volatilen Umfeld besser standhalten können. Die Bewertungen mögen teuer erscheinen; wir sehen Emittenten mit Investment-Grade-Rating jedoch dank solider Bilanzen und Gewinne, die mögliche kurzfristige Cashflow-Einbrüche ausgleichen könnten, insgesamt gut für einen Abschwung aufgestellt.

Aktives Management für höhere Renditen in einem volatilen Marktumfeld

Die überdurchschnittlich knappen Risikoaufschläge unterstreichen die Bedeutung sorgfältiger Wertpapierauswahl im aktuellen Marktumfeld.

Auch wenn der Ausblick für risikoarme Unternehmensanleihen positiv ist, bleiben Risiken bestehen. In Phasen magerer Risikoaufschläge können aktive Strategien mit Schwerpunkt Fundamentalanalyse und Bottom-up-Wertpapierauswahl Anlegerinnen und Anlegern helfen, Inflations- und Kreditrisiken zu begrenzen und idiosynkratisches Renditepotenzial auszuschöpfen.

Das erfahrene Vanguard Credit Research Team unterstützt unsere aktiven Fondsmanagerinnen und -managern bei der Identifizierung schwächerer Kreditprofile. Und wenn die Volatilität steigt, können unsere aktiven Fonds das Potenzial aus schwankenden Kursen ausschöpfen und das Portfoliorisiko zu attraktiven Bedingungen erhöhen.

1 Quelle: Vanguard und Bloomberg. Angaben auf Grundlage des durchschnittlichen historischen optionsbereinigten Spread des Bloomberg US Corporate Bond OAS Index für den Zeitraum vom 29. Februar 2004 bis zum 29. Februar 2024.

2 Quelle: Vanguard und Bloomberg. Angaben auf Grundlage täglicher durchschnittlicher Spreads des Bloomberg European Corporate Bond OAS Index für den Zeitraum vom 29. Februar 2004 bis zum 29. Februar 2024.

3 Quelle: Berechnungen von Vanguard auf Grundlage der durchschnittlichen 1- und 3-Jahres-Renditen von Investment-Grade-Anleihen während früherer US-Zinserhöhungszyklen in den USA, nach dem Ende der Zinserhöhungen.

Unsere aktiven, intern gemanagten Anleihefonds

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Der Wertentwicklung liegen Berechnungen in US-Dollar zugrunde, weshalb die Rendite infolge von Währungsschwankungen steigen oder fallen kann.

Manche Fonds investieren in Schwellenländern, die im Vergleich zu entwickelteren Märkten volatiler sein können. Infolgedessen kann der Wert Ihrer Anlagen steigen oder fallen.

Fonds, die in festverzinsliche Wertpapiere investieren, bergen das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Außerdem kann das Ertragsniveau schwanken. Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von festverzinslichen Wertpapieren. Unternehmensanleihen können höhere Erträge abwerfen, bergen aber auch ein höheres Kreditrisiko. Dadurch steigt das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Das Ertragsniveau kann schwanken und Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von Anleihen.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.