- Die Entwicklungen der ersten Jahreshälfte haben uns in unserer Ansicht bestärkt, dass die höheren Zinsen bleiben werden.

- In einer global vernetzten Welt können andere Zentralbanken den Einfluss der Fed – der Zentralbank der größten Volkswirtschaft der Welt – auf die globalen Finanzmärkte nicht auf Dauer ignorieren.

- Die Volatilität an den Finanzmärkten könnte in den kommenden Monaten zunehmen. Daher ist es wichtig, über globale Diversifizierung nachzudenken und an einem diversifizierten, ausgewogenen Portfolio festzuhalten.

„In einer global vernetzten Welt können andere Zentralbanken den Einfluss der Fed – der Zentralbank der größten Volkswirtschaft der Welt – auf die globalen Finanzmärkte nicht ignorieren.“

European Chief Economist

Trotz der unerwartet robusten US-Konjunktur haben uns die Entwicklungen in der ersten Hälfte des Jahres 2024 in unserer Ansicht bestärkt, dass die höheren Zinsen bleiben werden. Die Vanguard Chefvolkswirtinnen und -volkswirte Roger Aliaga-Díaz (Nord- und Südamerika), Jumana Saleheen (Europa) und Qian Wang (Asien/Pazifik) erörtern die Auswirkungen der aktuellen globalen Zinsdivergenz und wie sich höhere Zinsen in diesem Umfeld auswirken.

Vanguard geht davon aus, dass die US-Notenbank (Fed) ihre Zinsen noch in diesem Jahr senken wird. Welche Auswirkungen hätte das auf andere Regionen?

Saleheen: Die Entscheidungen anderer Zentralbanken werden in erster Linie von den wirtschaftlichen und finanziellen Bedingungen in den jeweiligen Ländern bestimmt, doch in einer global vernetzten Welt können andere Zentralbanken den Einfluss der Fed – der Zentralbank der größten Volkswirtschaft der Welt – auf die globalen Finanzmärkte nicht ignorieren.

Europa ist in einer ganz anderen Lage als die USA: Sowohl der Euroraum als auch Großbritannien standen Ende 2023 am Rande einer Rezession, im ersten Quartal dieses Jahres kehrte dann das Wachstum zurück. Die Europäische Zentralbank (EZB) hat die erste von voraussichtlich drei Zinssenkungen in diesem Jahr bereits vollzogen, was jedoch Probleme mit sich bringt. Wenn die Zinsen in Europa sinken, werden Anlegerinnen und Anleger ihr Geld nicht aus den USA abziehen, weil sie dort eine höhere Rendite erzielen. Dadurch wertet der US-Dollar auf und der Euro ab, was wiederum den Inflationsdruck in Europa erhöht und die positive Wirkung der Zinssenkungen teilweise wieder aufhebt. Diese Gegenkraft ist jedoch nicht stark genug, um die EZB von weiteren Kürzungen abzuhalten.

Wang: In den Schwellenländern hat dieses Kräftespiel sogar noch größere Bedeutung: Höhere Zinsen in den USA und ein stärkerer US-Dollar reduzieren die Kapitalzuflüsse und erhöhen die Kosten zur Bedienung von Schulden, die auf US-Dollar lauten. Und die meisten Schulden der Schwellenländer lauten auf US-Dollar. Um Kapitalabflüsse zu verhindern, halten die meisten Zentralbanken der Schwellenländer ihre Zinsen über dem US-Niveau; selbst wenn das wirtschaftliche Umfeld für Zinssenkungen spricht, können sie es sich oft nicht leisten, der Fed einen Schritt voraus zu sein. Tatsächlich hat die indonesische Zentralbank ihren Leitzins im April erneut angehoben, um der Abwertung der indonesischen Währung entgegenzuwirken. Andererseits haben viele Schwellenländer in Europa und Lateinamerika ihre Zinsen angehoben, lange bevor die US-Notenbank auf den Zug aufgesprungen ist; wenn die Inflation zurückgeht und das Wachstum nachlässt, haben sie daher Spielraum für Zinssenkungen – was die lateinamerikanischen Zentralbanken bereits seit einigen Monaten tun.

China hingegen würde seine Zinsen gerne senken und sollte das in Anbetracht der schwachen Binnennachfrage und dem riesigen Angebot auch tun. Der Deflationsdruck in China ist jedoch weiterhin hoch, zudem wird der Renminbi durch die US-Zinspolitik belastet. Wir rechnen weiterhin mit Zinssenkungen in China, wegen der stabilen Zinsen in den USA allerdings in geringerem Umfang als andernfalls unter gleichen Bedingungen üblich und vielleicht auch später als geplant. Japan hat erst im März seine Negativzinspolitik beendet und ist damit ein Ausreißer im globalen Zinslockerungszyklus. Die Bank of Japan ist jetzt auf dem Weg zu einer schrittweisen Normalisierung, weil sie importierte Inflation fürchtet und das Vertrauen in die Nachhaltigkeit des Lohnwachstums und der Inflationsraten gestiegen ist.

Welchen geldpolitischen Kurs erwarten Sie von den einzelnen Zentralbanken?

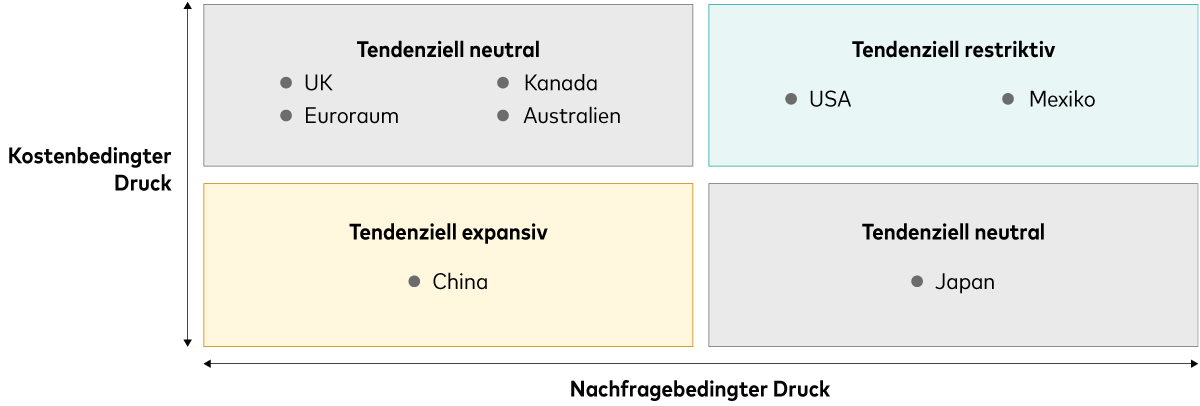

Wang: Der Kurs der Zentralbanken hängt davon ab, welche Inflationsursachen sie in ihren jeweiligen Ländern sehen und ob die Inflation durch Nachfrage- oder Angebotsschocks bedingt ist. Um dieser Frage auf den Grund zu gehen, vergleichen wir die Entwicklung des Kosten- und Nachfragedrucks vor und nach der Pandemie. Die Geldpolitik der USA und Chinas ist jeweils „restriktiv“ bzw. „expansiv“, die meisten anderen Länder fallen in die Kategorie, die wir als „neutral“ bezeichnen würden. Diese Länder können ihre Zinsen senken – oder im Falle Japans erhöhen – und haben dies in einigen Fällen bereits getan, aufgrund der stabilen Zinsen in den USA jedoch womöglich langsamer, als andernfalls angezeigt wäre. Je nach Datenlage können diese Länder ihren Kurs ändern.

Inflationsdruck und Fed-Politik schränken den Spielraum der Zentralbanken ein

Anmerkungen: Die Quadranten des Diagramms zeigen den nachfrage- und angebotsseitigen Inflationsdruck der jeweiligen Länder im Vergleich zu ihren Vor-Pandemie-Trends an. Für die Berechnung der Trendwachstumsraten vor der Pandemie wurden Daten für den Zeitraum vom vierten Quartal 2013 bis zum vierten Quartal 2019 verwendet. Der Nachfragedruck wird als privater Dienstleistungskonsum im Verhältnis zum Vor-Pandemie-Trend gemessen. Die Verbrauchslücke Chinas wird anhand des gesamten privaten Verbrauchs von Waren und Dienstleistungen gemessen. Der Kostendruck wird als Lohnstückkosten im Verhältnis zum Vor-Pandemie-Trend gemessen.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten per 31. März 2024 von Eurostat, Bloomberg, der Weltbank, der OECD, Datastream und der FRED-Datenbank der St. Louis Federal Reserve.

Ist es ungewöhnlich, dass andere Zentralbanken die Zinsen vor der Fed senken?

Aliaga-Díaz: In der Regel orientieren sich andere Zentralbanken an der Fed, da die Stabilität ihrer Landeswährungen von Dollar-Kapitalzuflüssen abhängt. Ein starker Dollar kann die Binneninflation anheizen, ausländische Investitionen belasten und zu Bilanzinkongruenzen zwischen Vermögenswerten in Landeswährung und Schulden in Hartwährung führen. Normalerweise ist ein Gleichschritt mit der Fed der bessere Weg für andere Zentralbanken, doch dieses Mal sind die Unterschiede zwischen den USA und dem Rest der Welt sehr groß. Die US-Wirtschaft ist so stark, dass die Fed gezwungen ist, länger am Höchstzinssatz dieses Zyklus festzuhalten. Andere Zentralbanken können die Normalisierung ihrer Politik aufgrund der schwachen Binnenkonjunktur nicht mehr lange hinauszögern.

Saleheen: Die Fed gilt normalerweise als viel „aktivistischer“ als andere Zentralbanken und leitet eine Zyklusumkehr normalerweise als erste ein. Das gilt jedoch nur dann, wenn es einen gemeinsamen Schock gibt, und diese Phase ist ungewöhnlich: Einige Schocks waren allgemeiner Art, andere wiederum waren spezifisch für ein Land oder eine Region. In Europa lösten vor allem der Krieg in der Ukraine und die höheren Energiepreise Erschütterungen aus, die sich auch auf die Schwellenländer ausgewirkt haben. In den USA sind es andere Schocks, die viel mehr mit der starken Nachfrage zu tun haben und zum Teil das Ergebnis der expansiven Haushaltspolitik und robuster Konsumausgaben sind.

Wie lange hält die Divergenz in der Zinspolitik nach Prognosen von Vanguard noch an?

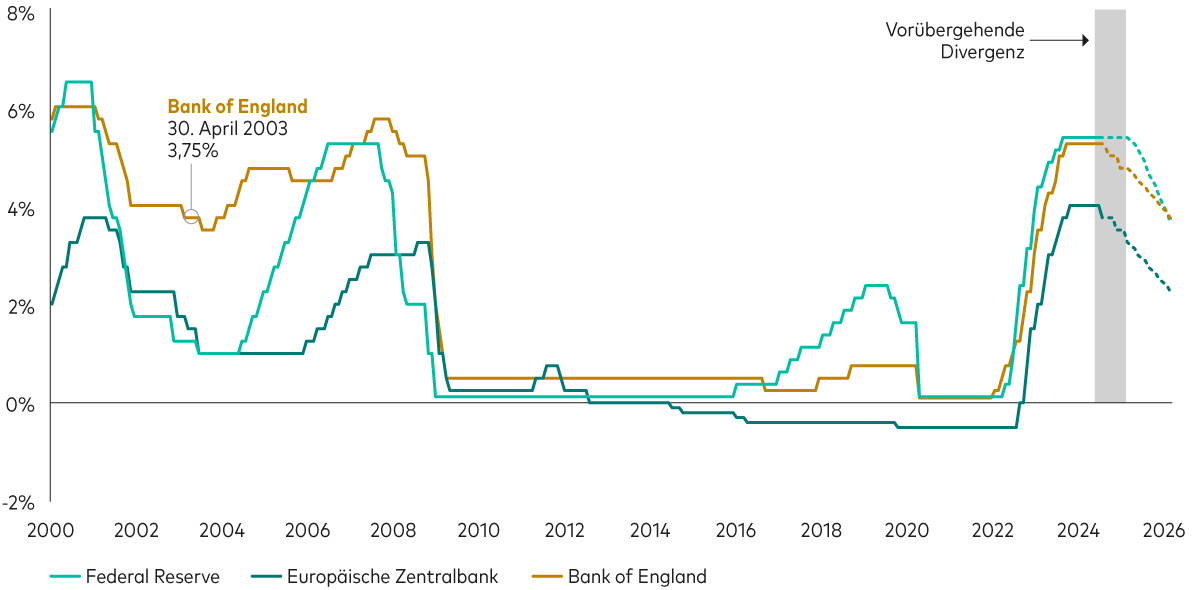

Aliaga-Díaz: Das Thema der Zentralbankdivergenz wurde an den Märkten etwas überbewertet und ist vielleicht gar keine so große Herausforderung, wie gemeinhin angenommen wird. Auch wenn sich der zeitliche Abstand zwischen den ersten Zinssenkungen vergrößert – die EZB hat ihre Zinsen bereits im Juni gesenkt, die Fed wird dies wahrscheinlich nicht vor Jahresende tun – gehen wir in unseren Prognosen für die nächsten Jahre nicht von Divergenzen aus: Sobald die Fed die Zinsen senkt, werden die meisten großen Zentralbanken im Gleichschritt folgen und die Zinsen ebenfalls senken.

Geldpolitische Divergenzen, ein temporäres Phänomen

Anmerkungen: Monatliche Daten vom 1. Januar 2000 bis zum 20. Juni 2024, anschließend Prognosen.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten von Bloomberg und Macrobond; Stand: 20. Juni 2024.

Saleheen: Die Situation ist nicht vergleichbar mit der globalen Finanzkrise des Jahres 2008, als die Fed die Zinsen sehr schnell auf null senkte und Europa erst in ein oder zwei Jahren nachzog. Was wir jetzt erleben, ist eher eine vorübergehende geldpolitische Divergenz von vielleicht fünf oder sechs Monaten.

Wang: Der springende Punkt ist, dass wir uns in dieselbe Richtung bewegen – nur das Timing ist im Moment nicht synchron.

Vanguard hält eine Rückkehr zu Nullzinsen für unwahrscheinlich. Warum?

Saleheen: Wir sagen schon seit über einem Jahr, dass die Zinsen nicht auf null zurückgehen werden, weil wir heute in einer anderen Welt leben. Die neutrale Rate, auch als R-Stern bezeichnet, ist höher als vor der Pandemie.

Aliaga-Díaz: Dies berührt unser Thema „Rückkehr zu positiven Realzinsen“ in unserem Wirtschafts- und Marktausblick 2024. Die Anleihenzinsen liegen zum ersten Mal seit vielen Jahren über der Inflation – was für langfristige Anlegerinnen und Anleger eine gute Nachricht ist. Der Grund dafür ist aus unserer Sicht der Anstieg von R-Stern. R-Stern ist das Gleichgewichtsniveau der Zinssätze, das die Zentralbanken anstreben. Es wird nicht durch die Geldpolitik bestimmt, sondern durch die Kapitalnachfrage bzw. Kredite und das Kapitalangebot bzw. Ersparnisse. Aufgrund demografischer Faktoren und der Staatsverschuldung, die noch jahrelang anhalten kann, sind wir möglicherweise in eine Phase anhaltend höherer Zinssätze eingetreten.

Saleheen: Die Tatsache, dass wir eine globale Rezession vermeiden konnten, bedeutet, dass die Zentralbanken die Zinssätze direkt von „restriktiv“ auf „neutral“ senken konnten, ohne den Zwischenschritt „expansiv“. Dies hat sicherlich dazu beigetragen, dass sich andere dem „R-Stern ist höher“-Narrativ angeschlossen haben.

Aliaga-Díaz: Seit einiger Zeit preisen die Finanzmärkte einen Endpunkt für den Leitzins ein, der nicht weit von unseren eigenen Prognosen entfernt ist. Allerdings haben einige Zentralbanken R-Stern-Veränderungen in der Vergangenheit langsamer anerkannt; wir gehen davon aus, dass es auch dieses Mal länger dauern könnte, bis sich die Erkenntnis eines höheren R-Stern durchsetzt. Die Fed hat ihre R-Stern-Schätzung in ihren letzten beiden Konjunkturprognosen leicht nach oben korrigiert. Das Problem eines zu langsamen Vorgehens besteht darin, dass es möglicherweise zu Fehleinschätzungen in der Geldpolitik und zu langsamen Fortschritten in der Inflationsbekämpfung führen kann.

Worauf sollten Anlegerinnen und Anleger in diesem Jahr noch achten?

Saleheen: Der aktuelle Konjunkturzyklus ist kein normaler Zyklus. Die Weltwirtschaft befindet sich nach beispiellosen wirtschaftlichen Schocks, darunter eine Pandemie, ein Krieg in der Ukraine und verschärfte geopolitische Spannungen, noch in der Beruhigungsphase. Strukturelle Veränderungen wie Bevölkerungsalterung und steigende Staatsschulden machen es ebenfalls schwierig, den Konjunkturzyklus vom Trend zu unterscheiden. Dies schafft ein schwieriges Umfeld für Zentralbanken, Märkte sowie Anlegerinnen und Anleger.

Wang: Unsicherheiten bestehen zudem im Zusammenhang mit Wahlen in der ganzen Welt, die die Steuerpolitik, Handelsbedingungen usw. beeinflussen können. 2024 wird das größte globale Wahljahr in der Geschichte sein, fast die Hälfte der Weltbevölkerung stimmt ab. Das ungewöhnlich hohe Maß an politischer Unsicherheit, zusätzlich zu zwei Kriegen und anderen geopolitischen Risiken, bedeutet, dass wir uns in den kommenden Monaten auf die Möglichkeit höherer Marktvolatilität einstellen sollten. Wir können die Zukunft nicht vorhersagen, aber wir können sicherstellen, dass unser Portfolio sowohl auf unsere Ziele als auch unseren Anlagehorizont abgestimmt ist – damit wir zuversichtlich sein können, dass wir volatile Marktphasen überstehen können.

Aliaga-Díaz: Es stellt sich auch die Frage, ob der amerikanische Exzeptionalismus andauern kann oder die US-Wirtschaft letztlich die notwendige Abkühlung erlebt, um die Inflation zu senken und sich dem Rest der Welt anzunähern. So überdurchschnittlich die Entwicklung der US-Wirtschaft und US-Märkte auch war, so wichtig ist es jetzt, über eine globale Diversifizierung nachzudenken und an einem diversifizierten, ausgewogenen Portfolio festzuhalten.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.